王先生是一位 30 歲的科技業工程師,薪水不錯,生活穩定。每個月扣除生活開銷與房屋貸款後,大約還能存下 2 萬元。他想知道,該如何好好利用這筆資金,為未來的退休生活做準備。(本文節錄自《財富自由的階梯》一書,作者:PG財經筆記 蔡至誠,大是文化出版,以下為摘文。)

我以我們公司設計並開發的「阿爾發機器人理財平臺」,作為規畫的工具。我建議他,與其只投資幾檔股票,倒不如透過 ETF 分散風險,進行更全面的市場布局。

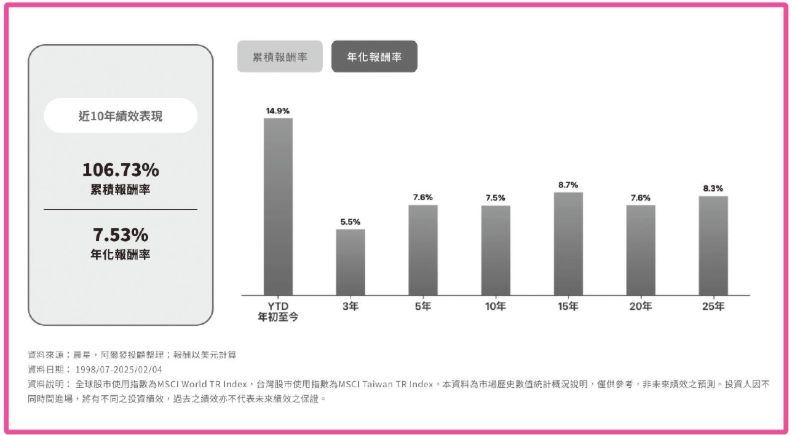

ETF 可以一次性分散投資於多支股票或指數,無須擔心單一股票的波動,長期下來更能獲得穩健的回報。而且,每月能存下的這筆資金,如果單純存放在銀行,利息收益其實非常有限。若每月定期定額投入 ETF,長期回測的報酬率可落在約 6% 至 9%。

若以股債比 80/20 的 ETF 投資組合(包含美國股市、國際股市、全球 REITs、全球債券的多元資產)為例,根據回測的數據顯示,長期績效可以達到約 7% 至 8%。

在準備退休金上,我建議「早準備、先求有、再求好」

(延伸閱讀│高收入不等於高財富:守住100萬元遠比賺到100萬元更難)

模擬市場,想像累積千萬資產的方法

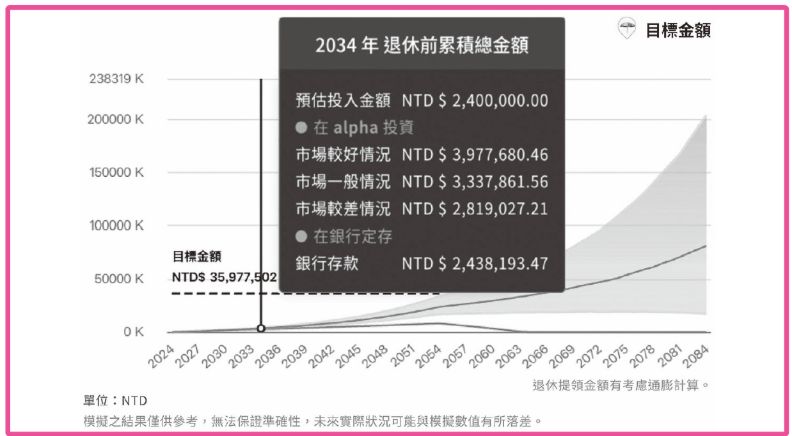

根據蒙地卡羅模擬法(Monte Carlo method),我們可以模擬出未來市場的走勢。在一般情況下,若王先生每月持續投入 2 萬元,到了 40 歲時(2034 年),他有望累積約 330 萬元的資產。與之對比,若僅將資金存放在銀行,假設利率為 1%,40歲時只能累積到約 243 萬元。

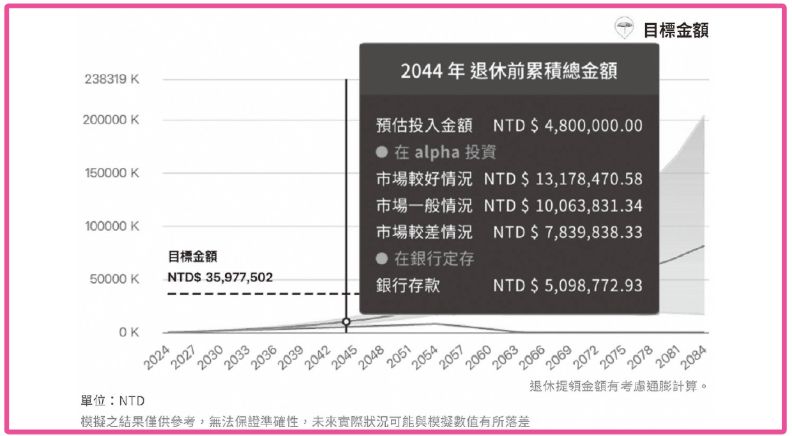

若持續投入並持有到 50 歲(2044 年),他的資產預計可達1,000 萬元,最保守的情況下也有可能累積到 783 萬元,樂觀情境下則可達 1,317 萬元。

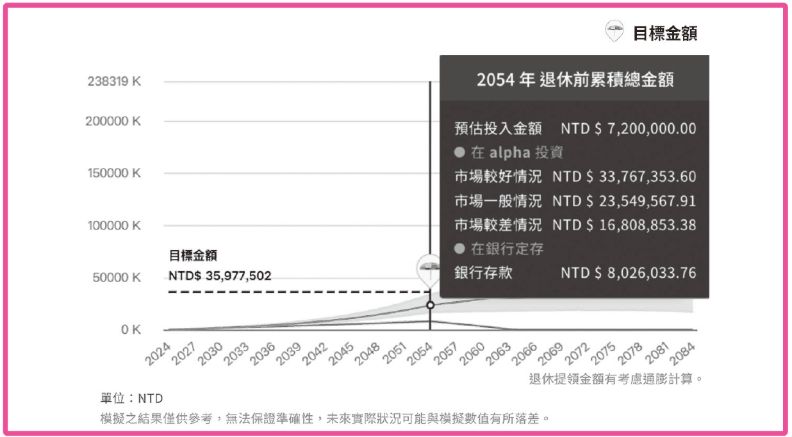

根據模擬,王先生有機會可以在 60 歲(2054 年)時,累積超過 2,000 萬元資產。接下來的問題是,該如何提領,才能確保退休生活無虞匱乏?

國外的主流策略是總報酬提領法(Total return approach),鼓勵維持一定的資產配置,比如股債並行,每年提領固定金額。

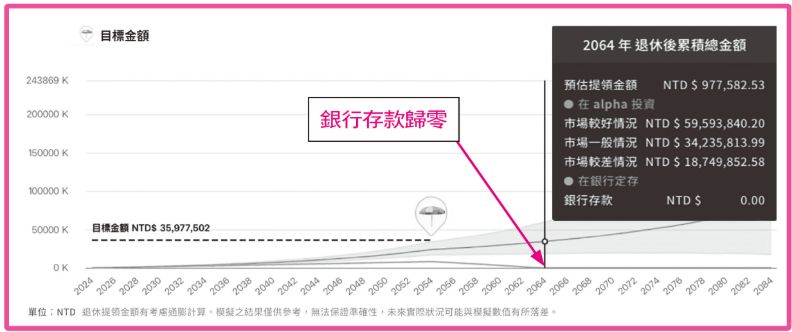

我們可以再次使用蒙地卡羅方法模擬提領計畫:如果每月提領 4 萬元,他的資產可支持他提領到 90 歲(2084 年),成功率高達 85%。另一方面,假設都不投資,銀行存款將會在 70 歲(2064年)時歸零(見圖表 10-7)。

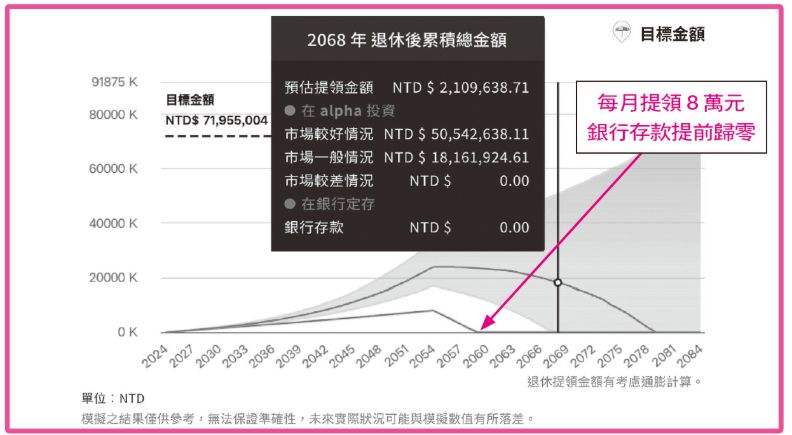

你可能會想問,為什麼一個月只能領 4 萬元?千萬資產不是應該很充裕嗎?但實際上,當我們改成每個月花 8 萬元時,資產就可能提前耗盡。比如,剛退休時投資市場表現不佳,又或是當我們壽命超乎預期時,錢就會不夠。

以萬次模擬來看,成功次數約 4,300 次(成功率43%)。如果想將每月提領的退休金金額提高到 8 萬元,就得在一開始投資 450 萬元,或將定期定額提高到 4.5 萬元才最保險。

以每月提領 5 萬元來試算,萬次模擬的成功次數也只有約7,300 次(成功率 73%)。但以較不樂觀的角度來看,有部分情形資產可能提前耗盡,這也是我們不樂見的。

提領試算可以幫助我們評估資金的使用狀況,確保財務充裕、不會過早耗盡,也不會留下過多剩餘資產(當然,也能試算最終可留下多少資產)。

因此,在資源有限下,如果想領多一點,就得承擔提早花完的風險;如果擔心提早花完,一開始就得保守謹慎些。

在規畫上,我認為並不存在「完美」的計畫,只有最適合自己的計畫,市場、我們自身的狀況會持續改變,定期檢視、持續規畫才能確保自己能夠達標。

(延伸閱讀│晚10年收益「差這麼多」!65歲退休擁有1千萬,「這時間」就該開始規劃)