我問過投資前輩,他們現在有如此成就和可觀的資產,還有什麼事是他們沒做到的?他們的回答相當一致:「如果可以,我會更早開始投資。」雖然在剛出社會時,就考慮退休規畫似乎有些遙遠,甚至奇怪,但請相信我,從領到第一筆薪水的那一刻起,著手規畫退休,這將會是你一生中最輕鬆的時刻。(本文節錄自《財富自由的階梯》一書,作者:PG財經筆記 蔡至誠,大是文化出版,以下為摘文。)

從你領到第一筆薪水就該開始

18 歲時,我拿到人生第一筆被動收入,就是每個月 1 萬 5,000元的公費零用金。然而,當時的我並沒有投資意識,整天忙於警校忙碌的行程。多年後,當我了解複利(compound interest)的概念時,還是會因為沒有及早開始投資而深感遺憾。

日本卡通《櫻桃小丸子》中有句臺詞:「人生就是一直不斷的在後悔。」正因為後悔,我們才會記取教訓,也知道下一次該怎麼做才好。

從我的親身經驗,以及許多成功投資者的觀點來看,真正能夠把握複利的人,往往是那些錯失過機會、損失過時間的人。

例如,我問過投資前輩 Jet Lee 和李柏鋒(鋒哥),他們現在有如此成就和可觀的資產,還有什麼事是他們沒做到的?他們的回答相當一致:「如果可以,我會更早開始投資。」

(延伸閱讀│從金融股每年領300萬元股利!理財專家:辛苦一次,它會養你一輩子)

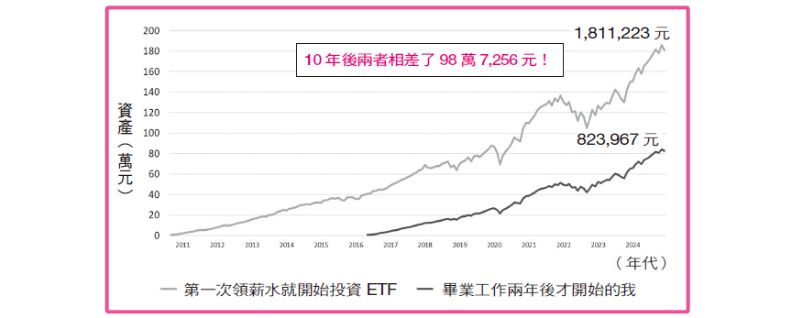

以下,我們來看一些具體數據,以深入理解投資和複利的重要性。假設我在進入警大、第一次領到公費零用金時(2010 年底),就開始每個月投資 5,000 元買 ETF,與畢業工作兩年後(2016 年中)才開始投資,10 年後的收益會相差多少元?答案是將近 100萬元(98 萬 7,256 元,見圖表 1-1)。

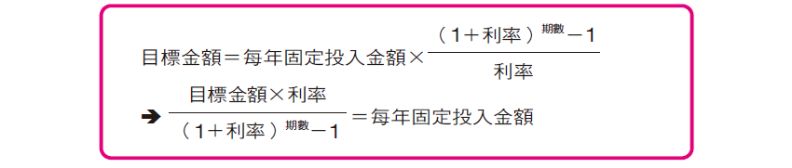

如果想在 65 歲時擁有 1,000 萬元,那從 22 歲到 29 歲開始,每年需要投資多少錢?以年複利 8%、目標金額為 1,000 萬元,且每年投入固定金額試算,以下是計算公式:

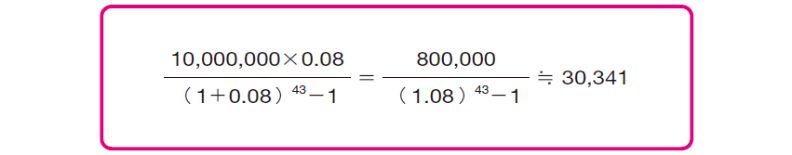

以 22 歲為例,投資的期數為 43 期(65-22=43),利用下方算式可算出每年固定投入金額為 30,341 元。

再將該金額平均分攤於每月或每日,便可獲得對應金額(見圖表 1-2)。

從圖表 1-2 可看出,如果 22 歲時就開始投資,每日只需要存 83 元(30341÷365≒83),就可以在 65 歲時擁有 1,000萬元。但如果延遲到 29 歲才開始,每日需要存入的金額會增加約1.76 倍(146÷83≒1.76 倍)。

(延伸閱讀│學會當個有錢人:從生活到存錢,都靠「複利」的成功魔法)

用剛領到的薪水規畫,是最輕鬆的時刻

雖然在剛出社會時,就考慮退休規畫似乎有些遙遠,甚至奇怪,但請相信我,從領到第一筆薪水的那一刻起,著手規畫退休,這將會是你一生中最輕鬆的時刻。因為你可以用最少的預算,為自己打造最理想的退休生活。

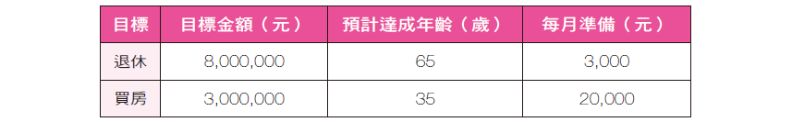

以 23 歲定期定額投資 ETF 的投資組合為例,只需要每個月3,000 元,在年報酬率 9% 的狀況下,能在 65 歲時累積 800 萬元的退休金。這個 800 萬元你可以選擇一次拿回來,或是可以選擇繼續投資,然後從 65 歲開始,每個月領 2 萬 3,000 元,持續到 90 歲。

若等到 10 年後(33 歲)才開始投資,同樣的 3,000 元到 65 歲只能累積到 388 萬元。65 歲起,每個月可以提領的金額只剩下 1萬 1,000 元。

同樣的,假設想在 35 歲時,以 300 萬元的頭期款購置一間自住的房屋,若從 23 歲起每個月存 2 萬元,以銀行存款 1% 利息計算,則 35 歲時就能存到 300 萬元。

要是願意承擔一些風險,可以選擇定期定額投資 ETF,以股債比 70/30(按:指 70% 投資在股票、30% 配置於債券)的投資組合為例(年化報酬率約 8%),有機會提前在 32 歲或 33 歲時,就達成 300 萬元的目標。

除了以上,還有一個社會性原因:剛畢業的前 10 年,人們通常還沒有成家立業,並不需要養家、繳房貸、負擔月子中心的費用,或是孩子的學費。在成為上有老、下有小,腿麻不能離職的三明治族群前,這段時間,大多數的收入都能自己自由運用。

(延伸閱讀│退休金準備多少才夠?施昇輝:2招穩穩賺,第三人生才「不窮」)