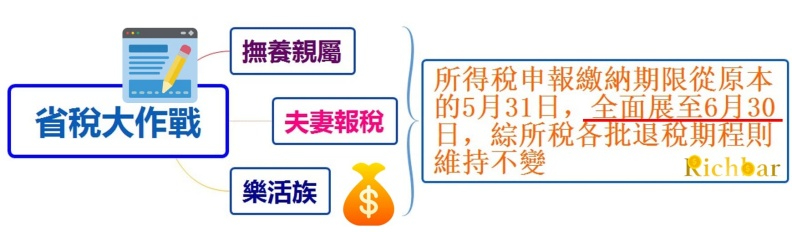

5月報稅季來囉,快來省稅大作戰!111年的「所得稅」報稅繳納截止期限從5月31日,展延至6月30日,趕快搞懂「扶養親屬」「夫妻報稅」「退休樂活」三大族群的省稅絕招!

馬哈理財遊樂園提供

👆延伸收聽/遠見on air每週二、四、五、日準時更新,陪你輕鬆聊財經、產業、國際大小事。

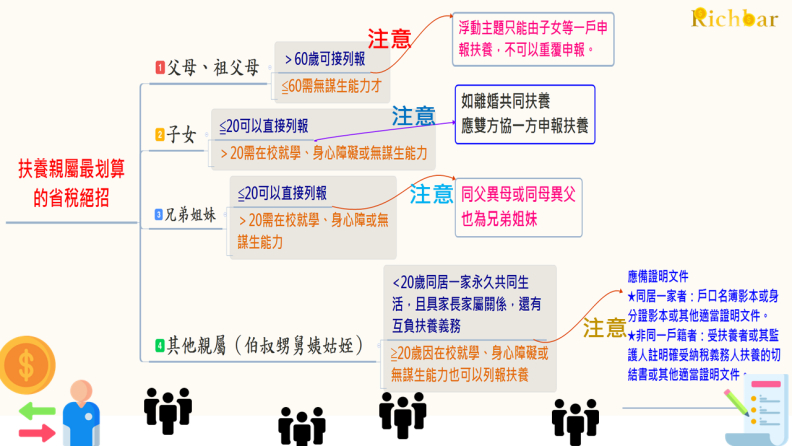

一、「扶養親屬」最划算的省稅絕招

俗話說的好「每逢報稅倍思親」因為列報扶養可說是節稅最快、最直接又合法的方式,但哪些人才是可以列為扶養親屬呢?

在申報扶養親屬,申報人本身要具備「法定扶養義務」與「扶養事實」等兩要件,同時受扶養親屬也要符合所得稅法規定的「特定年齡」「在校就學中」「身心障礙」或「無謀生能力」等任一資格。

依所得稅法規定,應與受扶養親屬間有法定扶養義務及有實際扶養事實,才可列報。

▋啃老族 ≠ 無謀生能力?必須為以下四種情況!

(1)因身體/精神/智能障礙、重大疾病就醫療養或須長期治療等,取得醫院證明,且不能自謀生活或無能力從事工作。

(2)符合長照扣除額規定,且不能自謀生活或無能力從事工作。

(3)受監護宣告,尚未撤銷。

(4)所得不超過基本生活費(110年度為19.2萬元)、或領有身心障礙證明或手冊、或為精神衛生法第3條第4款規定的病人。(限未滿60歲直系尊親屬)

▋扶養親屬扣除額

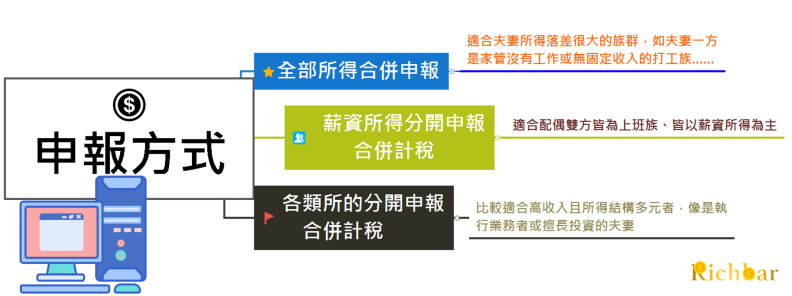

二、「夫妻報稅」所得可以分開算

雙薪家庭是台灣報稅人口最多的族群,也是負擔支出最大的族群,所以更需要的是如何規劃省稅,為求租稅公平,同性與異性夫妻報稅選擇有三條路可以選:

▋怨偶(已分居)要怎麼稅呢

如果夫妻處於分居狀況下的個人,一方通常不知道另一方所得狀況,從而無法替另一方申報所得,因此,雙方則分別填報申報書並於申報中註明「分居」,國稅局採歸戶合併課稅。

▋喪偶(過世)要怎麼申報呢?

如果不幸遇到去年度離世,今年申報綜所稅時,夫妻一樣可以合併申報,同時可以扣除全年度的免稅額及扣除額,不需依照生存天數的比例計算。

但查詢所得資料會不一樣,在生存配偶於辦理申報時,無法以其自然人憑證或健保卡查得死亡配偶之所得資料,請攜帶身分證正本及死亡配偶之除戶戶籍資料或死亡證明書,至各地區國稅局及所屬分局、稽徵所,查詢死亡配偶之所得資料,再辦理結算申報。

三、「退休樂活」省稅眉角

退休金準備是人生理財的重要課題,隨著國人老化比例漸高,政府退休金問題重重,個人面對理財安排一定要好好的儲蓄這筆享樂晚年金!

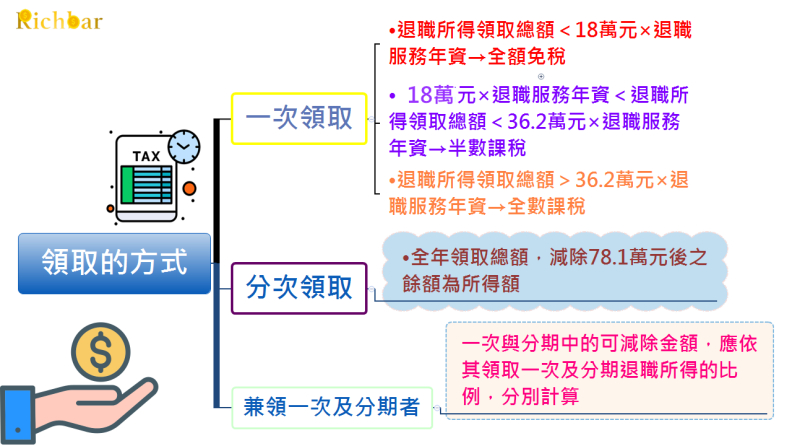

「退休」是享受人生的開始,當年從服務多年的職場退休時領到的退休金,國稅局要如何課稅?

▋勞保的老年給付要課稅嗎?

依照勞工保險條例施行細則第2條第3款規定,被保險人或其受益人領取之保險給付,依稅法有關規定免徵稅捐。

所得稅法第4條第1項第7款規定,勞工保險之保險給付免納所得稅。所以勞保的老年給付免納所得稅。