台灣推出全新個人投資儲蓄帳戶TISA,試圖打造全民可參與的長期理財機制。從千元起步、費用透明、標準嚴選,到政策助攻,TISA能否成為解方,引領國人走向穩健退休新未來?

「社會結構快速改變,國人面對的風險與壓力愈來愈大,我們不能再等了。」7月16日,在TISA(台灣個人投資儲蓄帳戶)發表會上,金管會主委彭金隆談起政策,顯得迫不及待。

7月TISA上路,台灣集中保管結算所籌備期僅不到四個月。

「我們一直在跟時間賽跑。」彭金隆語重心長地說,台灣過去在推動長期資產管理制度上已錯失不少良機,尤其面對高齡化、少子化與勞退替代率不足等結構性挑戰,真的不能再等了。

打造個人理財第三支柱

他強調,TISA不只是新的理財帳戶,更是以全民參與為核心,建立從儲蓄、投資到退休保障的長期機制,也是未來解決台灣社會問題的關鍵。

TISA的核心目標,是建立一套專屬個人的長期投資平台,引導民眾從單純儲蓄轉向有規劃的理財與資產增長,擴大個人退休金的「第三支柱」。目前這項新制具備三大亮點:政策加持、專戶管理、基金嚴選,讓民眾以小額、低成本、定期定額的方式輕鬆投資,就連長居台灣的外籍人士也能開戶參與。

金管會為TISA設定的目標是:五年內開戶突破300萬戶、資產規模達1兆元。

回顧國際經驗,英國自1999年推動ISA制度,日本也在2024年啟動NISA全面改革,皆透過稅賦減免來鼓勵民眾長期投資,不僅活絡資本市場,更強化了個人財務儲備。

日本新NISA將每年投資金額提高至360萬日圓(約新台幣77萬元),免課稅額度合計高達1800萬日圓(約新台幣385萬元)。

相較之下,台灣因所得稅負較低,難以直接仿效國際稅務誘因設計。因此,政策制定者與金融業者共同摸索後,決定透過「業者讓利」的方式打頭陣,提升民眾參與動機。

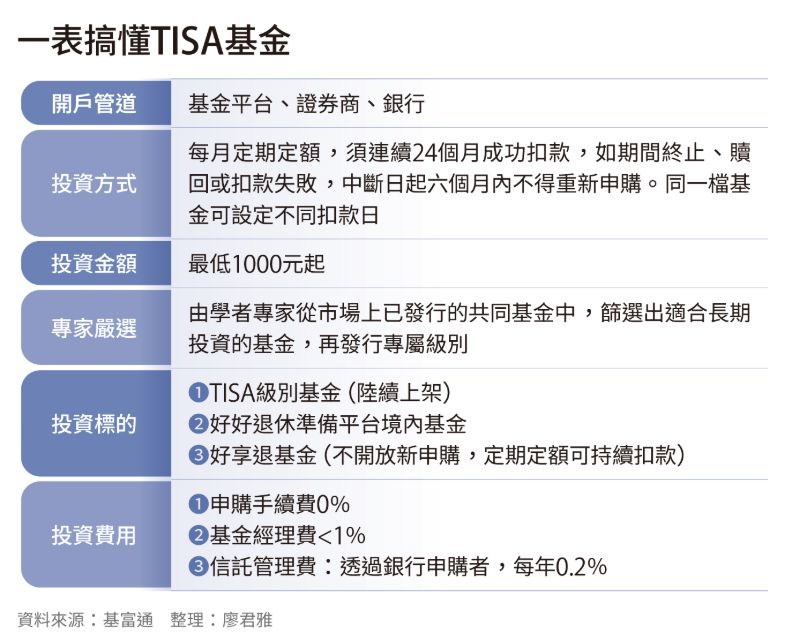

目前,TISA所有級別基金免申購手續費、免信託保管費。此外,經理費率也大幅調降,從0.5%起跳,最高不超過1%,相較於一般基金動輒1.5%的經理費,降幅顯著。以統一投信為例,其旗艦基金的經理費率降幅逾六成;元大0050、0056連結基金在TISA專區的經理費率,更大幅拉低到當日零售級別的50%。

這些費用成本降低,對於長期退休投資意義重大,能有效減少「隱形支出」對報酬的侵蝕,提升實質獲利。

舉例來說,若選擇累積級別的元大0050 ETF連結基金,不僅省去券商手續費、證券交易稅,具自動股利再投資的機制。此外,也能規避因股利發放可能產生的所得稅與二代健保補充保費,達到更高效的資金複利與稅務效益。

既然瞄準長期投資,TISA基金篩選標準也相當嚴謹,必須成立滿三年、規模達五億元以上,並獲晨星或理柏三星以上評等,且報酬率穩定、表現位居同類型前段班,確保績效穩健。

集保結算所董事長林丙輝表示,首波已有10家投信業者的16檔基金經核准上架銷售,未來第二階段「TISA 1.5」將擴大納入股票、ETF等熱門投資商品。

其次,參與TISA的投資人僅能每個月定期定額,最低扣款門檻1000元起跳,而且必須綁約48個月才能夠享有優惠,禁止單筆買賣或短線沖銷,以「強迫紀律」協助投資人培養長期複利的習慣。

本刊試算,若年報酬率4%,每月投入1000元,30年後本利和可突破70萬元;同時,經理費從1.5%降至0.5%,就可額外節省逾6萬元的成本,本金規模愈大,效益愈顯著。不過,也要注意TISA投資需自負盈虧。

從「好享退」升級到TISA

新上路的TISA制度,是由集保結算所統一開戶並獨立於其他基金帳戶,每人僅能在同一家金融機構開一戶,但不限跟多家機構開戶。隨著基金公司調降經理費並導入ESG、AI智投等創新工具,「長期投資」不再只是口號。各大平台也摩拳擦掌,試圖把握政策紅利,以差異化策略吸引客戶。

有主場優勢的基富通推出「TISA好享投」專區,整合「集保e手掌握」App,提供50檔產品,全數符合終身零手續費、經理費率封頂0.5%,短短三週時間累計參加人數已將近一萬人。中租基金平台則積極推廣獨家「定期定額靈活扣」功能,協助投資人規避人性弱點,透過系統自動彈性調整扣款金額。好好證券則推出「基金照妖鏡」視覺化雷達圖,協助民眾體檢基金。

針對部分投資人對TISA基金缺乏歷史績效紀錄的疑慮,鉅亨買基金總經理張榮仁指出,TISA級別與母基金投資標的完全一致,差異僅在費用率結構。可直接參考母基金的長期表現,來推估TISA基金的潛在走勢。

事實上,2019年「好享退」與2021年「好好退休」作為前兩代的長期投資制度實驗,迄今已吸引逾十萬人定期定額、累積資金超過300億元,驗證國人願意將「存款」轉為「投資」。TISA則參考前兩代成果,擴大商品池、降低投資門檻並一次納入多個平台,可視為3.0版本。

TISA的獨有優惠是否會引發「跳槽」效應,讓銀行客戶轉投TISA級別基金?業者與官員異口同聲表示:「這是大勢所趨,而且銀行客群大多偏好專人服務,影響有限。」然而,這勢必引發良性競爭,金融業者必須對客戶服務更細膩,對市場變化也得更有洞察力。

未來有三大挑戰要闖

儘管TISA已順利上路,但距離成為具強大吸引力的退休儲蓄工具,仍有很大一段路要走。

目前TISA主要面臨三大挑戰:標的不夠多元,現僅限台股基金;稅賦誘因不足,恐限制高所得族群參與,2024年投信投顧公會調查顯示,78%受訪者支持引進「投資特別扣除額」;第三,TISA投資需綁約24個月也須自負盈虧,若宣導不足,易加劇民眾選擇焦慮。

針對這些挑戰,集保表示將朝三大方向努力:首先是擴大標的,逐步納入個股、ETF、國際基金與債券;第二,全面接軌銀行,讓所有銀行分行皆能協助開戶與扣款;第三,持續與財政部研議爭取稅務優惠。

在低生育率、高齡化與長壽風險夾擊下,退休金缺口已成為國安議題。未來,若能將稅務優惠納入考量,持續擴大投資標的範圍,同時加強全民教育與資訊透明度,將更能激發民眾參與TISA的熱情。