一隻病毒,將人類活動按下暫停鍵。當15億地球人「居家隔離」,神奇的事情也正在發生,遊客消失了;飛機不飛了;貨輪不航行了;工廠停工了;全球碳排放在這段時間大降25%,地球天空出現前所未有的清藍。人類防疫,意外為地球掙到喘息機會,人類的投資是否也能同樣為地球撐起永續的保護傘?

近年來歐美退休基金、法人機構紛紛登上ESG大船,旗下基金經理人將目光鎖定在ESG標的,因為他們發現兼顧E(Environmental,環境)、S(Social,社會責任)、G(Governance,公司治理)三面向的企業,在全球股市起伏中走得更穩、更長。

根據彭博社最新數據分析,雖然新冠肺炎疫情衝擊造成美股大跌,然而ESG相關基金的跌幅卻不到美股的一半。此外,根據一份哈佛與華頓商學院的研究顯示,從1990~1999年的資料回朔,若投資人投資標的為公司治理指標表現較佳的公司,平均每年報酬率相較大盤可高出約8.5%。

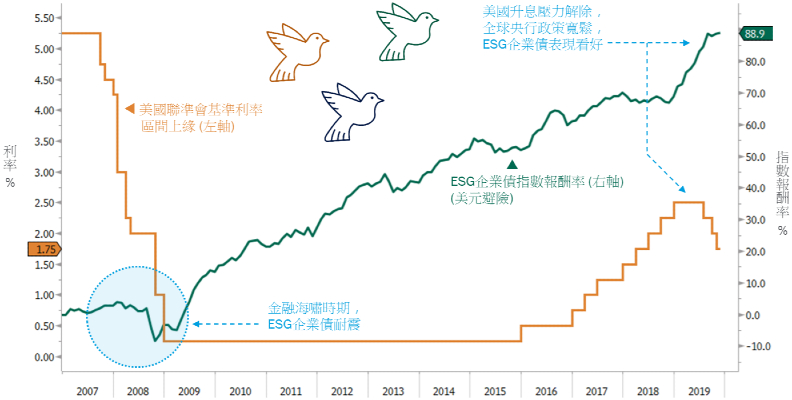

除了股票外,ESG債券表現也不俗。「在央行寬鬆政策下,ESG企業債的表現也相對亮眼。」柏瑞ESG量化債券基金經理人施宜君觀察,2008年金融風暴後,FED利率處於低檔,在量化寬鬆的環境下,彭博巴克萊MSCI全球企業社會責任債券指數仍一路看漲,從2007~2019年累積報酬率逾8成。

大勢所趨,投資不能沒有ESG

這次新冠肺炎疫情,除了讓人們重新思索如何與自然環境共存外,也有機會成為進一步推動ESG投資熱潮的力道,為什麼?

「保護地球、永續經營的投資精神,不斷深入人心。」柏瑞ESG量化債券基金經理人施宜君觀察,除了前面提到ESG相關資產表現相對波動度較低之外,還有聯合國的持續倡導,以及長期投資法人也陸續將ESG概念納入投資決策,都將促使全球ESG投資浪潮更加興盛。

根據統計,全球約已有2250家歐美大型財富管理機構簽署聯合國「責任投資原則」(The Principles for Responsible Investment ,PRI ),包括挪威主權財富基金、瑞士Swiss Re再保公司、美國加州公務員退休基金、日本政府退休基金等在內,總計掌管逾86兆美元資產,都承諾將ESG議題全面納入投資流程。

在台灣,ESG投資已見熱度。近幾年來陸續以後收「N級別」基金和特別股基金,在台灣打響產品創新名號的柏瑞投信,領先在今年1月推出業界首檔主動式的「ESG量化債券」基金,深得投資大眾青睞,創下募集佳績。

根據投信投顧公會統計,截至2月底,柏瑞ESG量化債券基金的規模為新台幣117.7億元,並於2月底申請追加募集外幣200億(等值新台幣)額度,同步推升台灣市場對ESG投資的資產總規模,從不足百億元,出現倍數成長。

ESG投資標竿,能力獲聯合國認證

在台灣掀起ESG投資熱潮的柏瑞投信,其實早在5年前,其集團柏瑞投資已簽署成為聯合國PRI 的成員,並且在永續投資團隊主管艾麗西亞(Alessia Falsarone)帶領下,花了2年時間進行投資流程調整工程,將ESG投資因子具體融入投資決策系統,讓ESG所蘊含「保護地球、永續經營」的精神,化為柏瑞集團投資流程不可或缺的DNA。

Alessia不僅是聯合國PRI旗下ESG永續投資委員會共同主席,也是柏瑞投資在2019年聯合國PRI評估獲得A+最高評級榮耀的重要推手,獲得A+評級,代表柏瑞的投資團隊在ESG整體策略與治理方面優於同業,達中位數以上的優異表現。

她曾於去年底造訪台灣時提到,ESG已經將「愛地球、企業獲利」兩者綁為命運共同體,將ESG概念納入投資流程,本身就是一場永續之旅。

除了改善社會與環境,促進企業永續發展外,ESG概念讓聯合國與各個長投法人機構另眼看待的主因更在於有助長遠觀點的投資布局。

控制風險,是長投機構的聖經,法人眼中「好標的」的條件,已經從單純看企業經營績效高低,慢慢納入ESG落實度多寡的評比,來增加因應經濟變動的風險抗衡度。施宜君指出,ESG能作為企業的長期風險觀察指標之一,體質好的企業發生黑天鵝事件的機率較低,當全球經濟動盪之際,也較有能力度過難關。

善用ESG評分,績優標的不漏接

這股由歐美帶動的ESG旋風也受到亞洲投資界重視,中國、韓國、印尼與台灣等,也都陸續推動將ESG加入公司觀察指標的改變。

像是手握1.5兆美元(約新台幣45.6兆元)管理資產的日本政府養老基金GPIF,就一改過去保守的投資態度,逐步將100%資產的投資決策納入ESG因子,因選股策略重心的挪移,這股龐大資金水位也有機會帶動被投資企業加速ESG的深化。

但是,該如何評量ESG企業呢?

市場上有許多ESG評分機構,包括Sustainalytics、FTSE Russell、MSCI等,針對各產業、企業撰寫ESG評分報告提供退休基金、法人機構參考,也有不少大型投資機構如柏瑞投資、貝萊德、法國巴黎資產管理等則採取自建評分機制的方式取得第一手資訊。

以柏瑞投信ESG量化債券基金這檔基金為例,它就使用集團內自建的ESG評分機制從三方面、九個大項目著手,只挑ESG評分最佳及中性以上的標的:

1.環境(Environmental):水資源管理、能源使用管理、廢棄物管理。

2.社會責任(Social):員工健康與安全管理、行銷管理、資安隱私權維護。

3.公司治理(Governance):系統性風險管理、商業道德、供應鏈管理。

ESG的評分機制,就像是幫投資機構先篩選出有能力永續經營的優質企業。施宜君指出,從ESG評分排名中可以發現,好的ESG公司雖然多數為投資等級企業,但也有不少蒙塵珍珠散落在其他投資等級,從ESG角度切入,有助於打破過去單一投資等級的篩選框架,讓有潛力的企業重新被看到。

量化投資模組,尋求較高收益率

以ESG因子篩選標的,就像大船上架起堅固的風帆,但要如何迎風啟航,則操縱在領航人手中。

柏瑞ESG量化債券基金除了聚焦ESG企業外,也加入獨家打造的Quant量化投資模組進行主動式操作。柏瑞投信指出,量化投資模組可以協助經理人從殖利率曲線、信用利差的變化觀察全球經濟變動情形,哪裡經濟降溫、資金流向何處、產業循環走到哪個階段等,去做報酬率、波動度或是相關係數的預測,成為投資策略降低風險、鎖住獲利的重要參考。

將8成銀行、保險、核心消費、通訊服務等高ESG評分,加上2成新興國家或BB投資等級債的組合放入量化投資模組動態回測下,施宜君表示在2019年的回測結果,若存續期間6~7年,平均投組殖利率可達4%~5%。

柏瑞 ESG 量化債券基金「控管風險、提升效益」的訴求打中投資人的需要,更成為推動台灣開始大步參與ESG投資的重要力量。疫情過後,全球ESG投資發展需求可望較過往倍增,擁有透明財務、相對穩定、低風險營運的ESG企業將迎來豐沛的投資資金。