資金活水來了!資金匯回專法已正式上路,預計兩年內會有數千億資金陸續回台,預計帶動台灣實體經濟,創造就業、改善GDP結構。但仍有不少觀望聲音,台商們的顧慮又在哪裡?

「海外那些錢,到底要不要回台灣?」在越南開工廠20年的陳董,近兩個月和兒子談最多的話題,就是境外資金是否要匯回?又該用什麼方式回台?

當初陳董一卡皮箱到越南打拚,20年間累積了上億身家,原本資產都登記在開曼群島的境外公司。前幾年陳董打算交棒給兒子,但錢匯回台灣會有龐大稅負,也就遲遲未處理。

但,今年以來,政府為了讓海外台商資金回流,釋放了一波又一波政策。

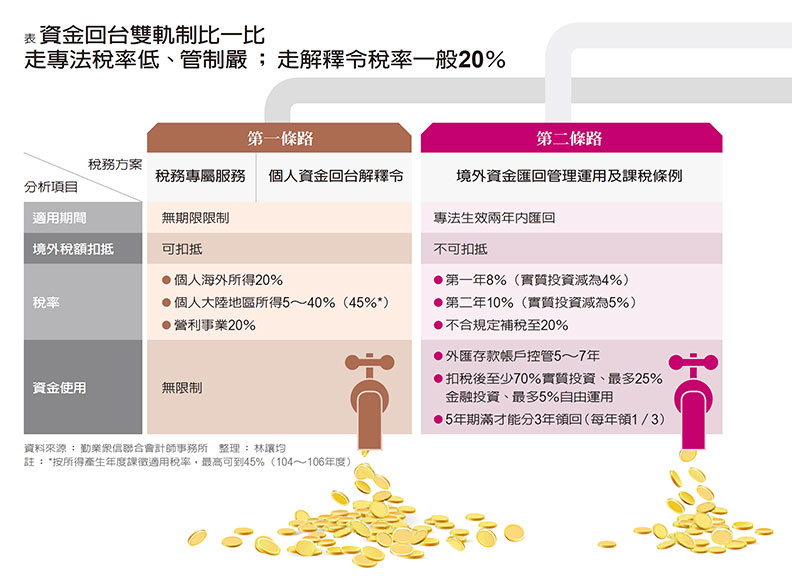

元月31日,財政部頒布「個人資金回台解釋令」,個人扣除本金後的未課稅所得,且仍在核課期間(5年或7年)之內,才需要納稅。基本稅率雖為20%,但資金匯回後沒有使用限制。

到了8月15日,政府再上路《境外資金匯回管理運用及課稅條例》(以下簡稱「資金匯回專法」)。

本法通過後,陳董就接到許多銀行電話,紛紛要跟他說明如何匯回與避稅,他才認真與兒子討論資金回台的利弊。

兆元錢潮,金融業30年首見

過去幾個月來,資金回台已是台商圈最熱議的話題,整個金融界也樂得響應政策,動了起來。

不論是銀行、投信、證券、會計師事務所,甚至創投界,無不瘋狂辦論壇、講座,迴響頗熱烈。福邦證券董事長林火燈形容:「聽眾擠爆會場,以前辦講座從沒來過這麼多人!」

「這是近30年來,台灣金融界最強的一波資金活水!」國泰金控總經理李長庚形容。身兼台灣理財顧問認證協會理事長的他指出,這筆資金將帶動台灣實體經濟,有助創造就業、改善GDP結構,帶來「台灣錢回來給台灣管」的商機。

根據財政部估算,此波資金回台,低估約1333億元,中推估有4727億元,最樂觀將達8907億元。但由於尚在初期詢問階段,截至10月18日提出申請者才35件、近81億元,距離目標仍有巨大落差。

「台商們大多還在觀望,主要是評估整體效益!」勤業眾信聯合會計師事務所副總張瑞峰指出,「資金匯回專法」有效期為兩年,第一年匯回稅率為8%、第二年為10%,若完成實質投資則稅率減半,分別為4%、5%,的確具有誘因。

但台商觀望的原因是,該專法限制資金用途,必須至少70%用於實質投資,最多只有25%能用於金融投資、5%自由運用。

且資金回台需要開立「外匯存款帳戶」,滿5年後才能分3年提取,至少到第7年年底,才能全部解套。所以有資金調度需求的人,就不適用。

陷入兩難,金流回台有限制

限制嚴格,是擔憂海外熱錢湧入炒房、炒股、炒匯,想把資金導引到實體經濟。但限制多對台商簡直是兩難,因為他們希望資金匯回不用舉證、可以省稅,但又要自由運用,不想被綁住。

這也正是陳董頭痛的地方。他眼前有兩條路,一個是透過「個人資金回台解釋令」,另一個是透過「資金匯回專法」,到底該接受高稅率但自由的資金運用?還是低稅率卻不自由的資金運用。

例如,他想退休後,把錢匯回家鄉買房,為兩個兒子各買一屋外,還能另置房產、收租金,偏偏專法不准他買房地產。

對於老爸的煩惱,大兒子倒是建議乾脆循專法,整筆錢匯回扣稅,無需再找文件證明是本金或所得。雖然資金不用來實質投資的話,需鎖在銀行專戶達5年才能分3年領回,但最多可省12%稅金,而且解套後可自由運用,到時候買房就沒問題。

「錢最好趕快匯回,不然也不知家族在海外有多少錢,老爸哪天走了,這筆帳更難算了!」這是已徵詢過會計師的大兒子,沒說出口的事。

金控「一條龍」,源頭攔商機

若錢真的回來了,銀行當然不會讓陳董的錢,閒在帳戶裡。

受理第一批資金回台的台新銀行,就整合整個金控,積極布局。台新銀行法人金融事業總處執行長林淑真指出,今年8月15日專法上路的隔天,台新金控就統合法金、消金、營運總處、證券、投信與創投等部門及子公司,每週開會討論細節。

台新法金列管數十個台商大戶,主動洽詢資金回台的意願,並幫忙解決難題。

回台資金必須先在國內銀行開立外匯存款帳戶,因此幾乎所有金控都端出「一條龍」一站式服務,希望從源頭就攔截商機、吸引開戶,而後把錢留在自家金控體系,不管是將來要做實質投資、金融投資或自由運用,都有生意可以做。

「未來大家更要巴結大型金控與銀行了!」一位金融業內人士就指出,獨立券商、投顧、創投與私募業者,都得和銀行攀關係、策略結盟,期待有機會分一杯羹。

「專法施行的這兩年,將是金融界的財管戰國時代!」林淑真觀察,有些銀行為了搶業績,將專戶的美元存款利率拉高至3.5%,比牌告利率多一、兩倍。但說來划算,境外資金匯入專戶後就綁近8年,銀行可與客戶培養信任感,未來還能拓展各式融資、併購、財管、家族信託,甚至是接班傳承的業務,「可說綁定一輩子、擴及全家族!」

至於官股背景的八大行庫,也在財政部的動員下,集體銜命推動境外資金專案。最積極者包括華南銀行,不僅力推「資金回台三部曲」,還設立專責小組,已接獲超過300位客戶洽詢。

華南銀行企業金融事業群副總石志和拆解銀行獲利模式:資金匯回除了可以充實外匯存款、布局較高利差的外匯放款外,在「金融投資」部分,還能衍生財管、全權委託與私募資金;而「實質投資」部分,則可帶動國內購地建廠、機械設備購置等融資需求。

針對境外資金專戶的活/定存款,華南銀行給予優惠利率,對於那些貢獻度高的客戶,例如財管大戶,也會打造加碼優惠。

結合創投,券商拚「大投行」

香港局勢動盪,導致亞洲財管版圖重整,「資金匯回專法」也等於開了一扇窗,讓台灣金融界介接台商財管商機。

境外資金匯回、扣稅後,可有25%用於金融投資,但限定須透過「信託專戶」及「全權委託專戶」操作,這也給了信託、投信、投顧與證券等業者更多代操商機。

「證券業可藉此轉型為『大投行』!」曾任證交所總經理的福邦證券董事長林火燈觀察,除了金融投資的代操,券商更大的機會在於至少占7成資金的「實質投資」部分。

依據專法,實質投資又分為「直接投資」和「間接投資」。其中,直接實質投資不限產業,可用於自家營利事業的在台擴產;也能投資於資本市場,只是不准併購與買老股,需另以現金增資、取得新股。

間接實質投資則需綁定12大特定產業:5+2產業、服務業、製造業、發電與天然氣、長期照護、文化創意等。而且,該面向投資於特定產業需在第3年達整體金額的20%、第4年應達50%。

舉例而言,境外匯回兩億元(扣稅後),間接投資於特定產業的資金在第三年要達到4000萬元、第四年要達1億元,才能拿到稅率減半優惠。

一直想把福邦證券打造為「小高盛」、轉型為投行的林火燈,就覺得時候到了。

他指出,不論是直接或間接的實質投資,都需在一年內提出投資計畫,身處資本市場第一線的證券業,就能提供財顧、SPO(現金增資)服務;還能連結子公司的創投、私募網絡,來投資12個特定產業,提高該領域企業IPO(初次公開發行)的機會,券商的承銷業務當然會大增。

而金控旗下的券商,更是整合自家資源來打群架。例如富邦證券已全員備戰、連結香港子公司,正申請資產管理業務牌照升級,未來將發行公私募基金、ETF等產品,企圖打造大中華區的財管與交易平台。

「台灣應該把握這兩年的資金潮,催動金融與資本市場的轉型!」林火燈舉例,若專法成功運行,或許可再放寬法令,活絡上市櫃的殭屍股,讓更多境外公司來台掛牌,帶動創投私募產業在台發展。

據推估,台商在境外累積未分配逾10兆新台幣,光是上市櫃公司就超過1兆台幣。但,這些錢都會回來嗎?

「錢不是回家就比較好,我本來就放在新加坡,管得好好的啊!」一位東南亞傳產台商的看法,點出「資金無國籍,哪裡賺哪裡去」的現實。

近來香港紛爭加劇資金往新加坡匯聚。根據高盛集團估算,今年6月至8月,已有30億~40億美元從香港流向新加坡。

對此,金管會正研擬「媲美星港的財管新方案」,計畫鬆綁法規以搶食這波大餅,諸如開放國內DBU(外匯指定銀行)的高資產客戶,可投資過去在OBU(國際金融業務分行)才有的商品,該方案預計年底上路。

不過,在反避稅、反洗錢的國際潮流中,境外資金並非想回來就回得來。

境外資金回台要在銀行開立外匯存款帳戶,受理銀行也身兼稽查角色,挑起「反洗錢」「資恐防制」的責任,若帳戶有不正常,需向金管會、財政部匯報。

這一波優惠是否真能吸引資金鮭魚回流,還待時間驗證。

但張瑞峰提醒台商族群,「資金匯回專法」在兩年後落日,緊接著就是《所得稅法》「反避稅條款」正式上路,屆時將對台商境外轉投資公司產生提前課徵20%營所稅或所得基本稅額之影響。

他建議,應趁此波限時稅務優惠,通盤考量境外資產。回流台灣,或許正是時候!