臺灣即將邁入超高齡社會,退休理財不再是可有可無,而是全民必修課。如何在「延壽不延福」的現實下,兼顧退休金流、健康照護與資產傳承,成為全體世代共同面對的挑戰,也是未來樂齡生活的關鍵解方。

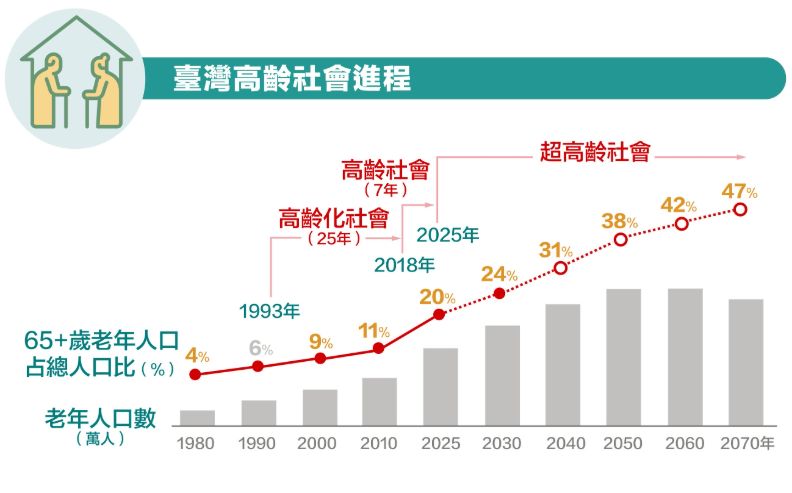

2025 年臺灣即將邁入「超高齡社會」:每五人中就有一人超過 65 歲,這是人口結構的轉捩點,也是財務與照護壓力的終極測試。

臺灣僅用 7 年就從「高齡」跨越到「超高齡」,老化速度之快,世界少有;同時,壽命與健康壽命之間的差距更突顯隱憂:臺灣人平均壽命 80.2 歲,但健康壽命僅 72.4 歲,意味著有約 8 年處於「不健康生存」。這些年,誰來照顧、誰能負擔、如何安排資產,成為迫在眉睫的課題。

根據中國信託銀行委託資誠聯合會計師事務所研究、並與《遠見雜誌》共同發布的《2025 家庭理財暨樂齡金融白皮書》,首屆「家庭理財樂齡指數」僅50.5分,背後反映出臺灣家庭在面對長壽風險時的三大斷層:溝通沉默、照顧沉重與準備沉重。

中國信託銀行《2025家庭理財暨樂齡金融白皮書》(簡稱「樂齡金融白皮書」)因應家庭結構改變,首度從「照顧者」與「被照顧者」兩代進行分析,並由財務規劃、消費及負債、資產保護力、壓力承受度、退休準備及傳承規劃等六大面向,建構臺灣家庭在樂齡生活準備的評估現狀,以因應未來生活、財務可能發生的窘境,期望「樂齡金融白皮書」不僅是數據調查,更是未來家庭財務的行動指南。

斷層一:資產傳承的「沉默危機」

「父母的錢是他們的,我們不便過問。」這是多數家庭的心態。根據「樂齡金融白皮書」調查顯示,「傳承規劃」是得分六大面向中最低、僅20.8分,問題就在於家人之間幾乎不談錢。

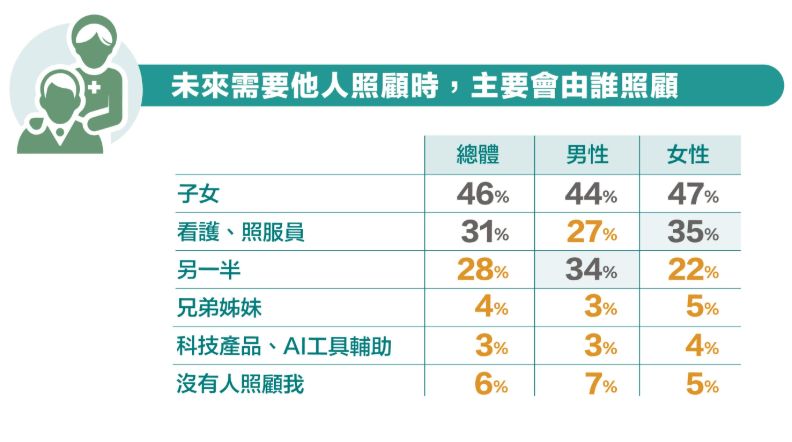

根據調查,家庭成員在傳承議題上多數避而不談。78%的照顧者「不想了解」長輩的傳承規劃,69%的被照顧者也「未討論」實際的資產或傳承做法。矛盾的是,多數被照顧者仍期待由子女承擔照護責任,反映「想依靠卻不溝通」的現象,使家庭財務透明度不足,恐在未來造成世代財富斷層。

為什麼不談?子女認為長輩身邊留錢較有安全感,也想尊重其自主;長輩則擔心「有錢才有人照顧」,在規劃上保守觀望。調查更顯示兩極化現象:約三成長者願意規劃七成以上資產,但同時也有四分之一僅願意傳承一成。資產不只是金錢,更是尊嚴與保障。

然而,當「忌諱」成為默契,傳承就被動、倉促,衝擊家庭和諧與財務穩定。

結果往往是等到意外發生才被迫啟動繼承程序,家庭在情感與財務上同時承受衝擊。除了資產移轉陷入窘況外,更可能在未來造成世代財富斷層的風險。

斷層2:三明治族的「沉重夾擊」

「白天上班,晚上照顧,連睡覺都在想明天怎麼辦。」這是三明治族群的日常。調查發現,50%照顧者指出「同時兼顧工作與照顧」是最大壓力來源;49%認為「處理被照顧者情緒」最難,第三為「支付照顧費用」。

這顯示壓力不僅來自財務,還包括時間與精力消耗。

此外,約 50%的非三明治族群、被照顧者與⻑者完全沒有投資,迫使照顧者承擔更多經濟重擔。

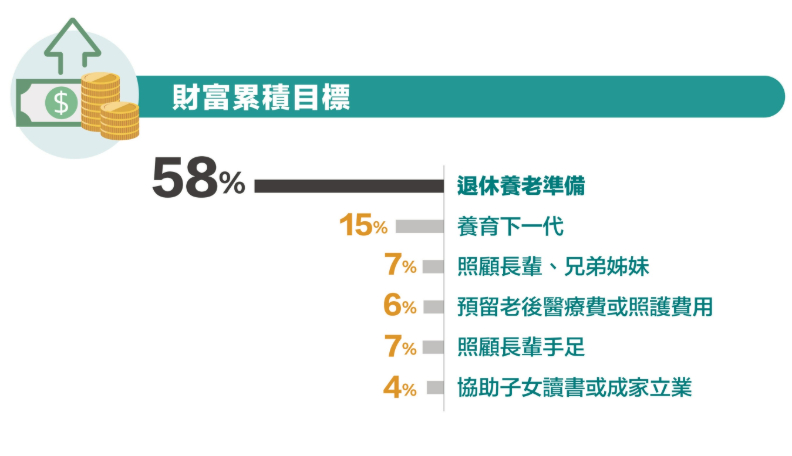

三明治世代(35-50 歲)負擔最沉重。31% 的人仍背負房貸,遠高於非三明治族群的12%。在財務分配上,他們優先考慮子女教育,再來是父母照護,自己的退休規劃只能被擠到最後。調查也發現,近六成民眾將退休養老金視為累積財富的首要目標,但在實際支出排序上卻常被擠到最後,形成「重視卻未落實」的矛盾。

斷層3:醫療費用的「知行落差」

高齡生活中最大的財務威脅來自醫療支出,但即使69%的照顧者擔心醫療支出拖垮生活,依舊超過半數並未規劃;49%的被照顧者也表示沒準備照顧費用,顯示實際行動遠遠不足。

其中,更有 53%的被照顧者「完全沒想過」若照護中斷如何因應;即使是有想過的人中,也僅18%有部分或完善的規劃,一旦意外發生,將會有 82%的人難以立即應對,家庭立即陷入危機。

此外,長照成本的預估也常被低估。長輩認為每月 新臺幣2-3 萬元即可,照顧者估計則是 新臺幣3-4 萬元,這種落差,正是風險累積的源頭。

四大解方:存、補、護、留

面對樂齡金融三大斷層,中國信託商業銀行個人金融執行長楊淑惠提出「存老本、補病本、護保本、留傳承」四大策略,並以TISA臺灣個人投資儲蓄帳戶為核心,提供實踐途徑。

策略一:存老本:建構穩定退休金流

先釐清理財目標與風險偏好,並依人生階段調整資產配置,年輕時可承擔較高風險,逐步轉向穩定金流工具,並定期檢視進度,以因應長壽與突發風險挑戰。

策略二:補病本:提前預備醫療基金與保險

準備健康與照護基金,並投保健康險、長照險,並考慮預立財務代理人或指定監護制度,把風險適度轉嫁給保險機制,以降低認知退化時的資產風險與照護負擔。

策略三:護保本:透過信託設立防護網

安養信託可保障資金專款專用,確保退休生活資金穩定給付,由專業機構管理,防範詐騙與爭產,為高齡生活建立制度化的財務防線。

策略四:留傳承:建立清晰傳承架構

透過生前贈與或身後繼承的專業評估與建議,避免臨時分配與稅務壓力,讓財富與心願順利延續、代代相傳。

TISA上路:理財不再只是想做,而是日常行動

為回應不同族群在退休規劃上「多元配置、長期累積」的需求,中國信託銀行於 2025年9月30日正式推出TISA 專案,呼應金管會推動的「臺灣個人投資儲蓄帳戶」(Taiwan Individual Savings Account, 簡稱 TISA)制度。這項專案以「低門檻、低成本、長期累積」為核心,協助民眾在超高齡社會中建立穩健的理財紀律。

與傳統基金產品不同,TISA基金主打免申購手續費、低申購門檻與低經理費,並透過專家篩選搭配定期定額投資,幫助投資人分散風險、培養長期習慣。更具吸引力的是,中國信託加碼推出「終身免收信託管理費」,降低理財成本,讓退休準備更貼近日常。

對於一邊工作、一邊承擔家庭照顧責任,沒有餘裕盯盤的民眾,中國信託建議可結合智能投資平臺「智動 GO」與「智主投」。這些工具可定期定額自動投入,並利用系統即時監控市場與投組狀況,必要時發送再平衡通知,透過「代管提醒」功能讓投資人適時調整資產配置,減少資訊焦慮與時間壓力。

除了工具,中國信託也觀察到不少民眾面臨「不知道怎麼選」的困境。為此,近期推出 「專屬於你」線上理財功能:透過比對同溫層,如相似財富水準、年齡層等的綜合性投資行為,協助用戶找到符合自身風險承受度的投資標的,不必再徘徊於「想做卻不知怎麼做」的矛盾。

當長壽變成考題

超高齡社會不是未來式,而是現在進行式。當長壽成為常態,風險不只是疾病與開銷,而是家庭結構與資產規劃的全面挑戰。

中國信託銀行表示,在高齡化浪潮中,臺灣需要的不只是錢,而是一套跨世代的完整準備,陪伴投資人從「理財起步」走向「長期累積」的解方。金融機構扮演著關鍵橋樑,透過專業的財務規劃與產品設計,才能打造「可負擔、可預期、可傳承」的樂齡生活模式。讓每個臺灣人,不僅能「活得久」,更能「活得好」,優雅迎向人生下半場。

.立即閱讀中國信託銀行《2025家庭理財暨樂齡金融白皮書》完整內容

.馬上了解中國信託銀行【TISA在手 享退就走】專案內容

- .開啟中國信託銀行【專屬於你的線上理財】體驗