低利率環境、固定收益縮水,更難創造現金流。在此情勢下,該如何聰明存退休金?又該轉往哪些更「有利可圖」的收益型商品?

全球政府積極救市,各國央行推出量化寬鬆政策穩定市場。

在台灣,低利率也影響民眾的退休儲蓄。央行今年3月降息1碼(0.25個百分點),新台幣一年定儲利率從1.09%降至0.84%。

持續低利如何影響投資規劃?舉個例子:若退休族存1000萬元,原本購買殖利率5%的債券基金,若不考量投入的成本,每年有50萬元收益;但利率水準一旦降至2%,每年收益只剩20萬元。

根據中國信託銀行「2019中國信託家庭理財暨樂活享退指數大調查」顯示,國人理財規劃前二大工具為「保險」及「儲蓄」,低利環境對重視現金流的「準退休族」與「退休族」產生衝擊。

攻略一〉長期投資,趨勢商品愈早規劃愈好

低利環境,如何聰明存退休金?群益投信投資長李宏正建議,首先規劃最基本的退休架構,列出可投資的時間,例如10年、15年或20年,以及投資的目標,像是打造穩定現金流等。

接著,找可關注的趨勢及商品標的,「投資的彈性來自於時間,愈早投資愈好。」

若以長期投資趨勢型商品來看,李宏正認為,ESG(注重環境、社會與公司治理的議題)主題債券和股票是可以考慮的。他觀察,主張企業訴求環境和社會責任的企業,長遠來講,面對系統性風險的時候,會表現得較為穩定。

未來的投資市場,環境和經濟壓力一定會愈來愈大,「長遠的財富累積,投資ESG相關的商品,是相對適合的。」

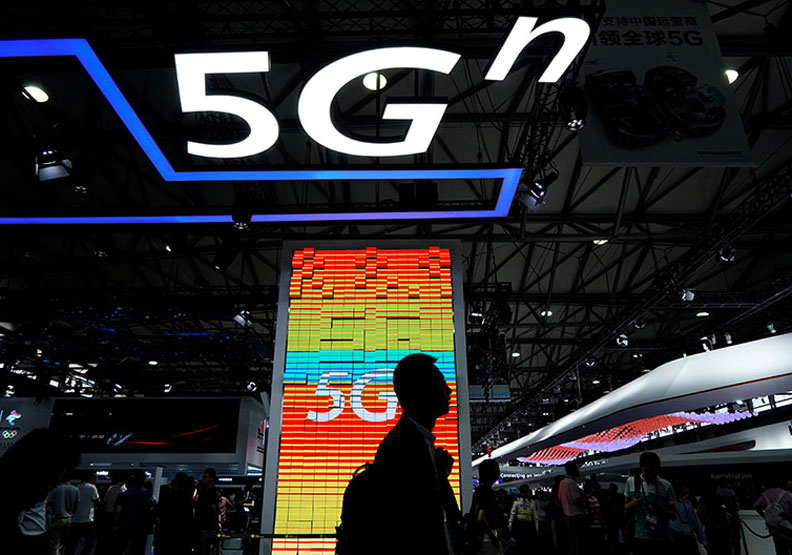

至於目前市場最夯的5G趨勢,因聚焦於科技型企業,較適合積極型的投資人,做為短線的投資配置。

攻略二〉定期定額,降低平均成本

一般而言,退休理財會依照個人的風險屬性、年紀及需求來做計畫。思考過後,在選擇標的上,若有長期趨勢看好的產業或公司股票、債券,可透過「定期定額」的方式慢慢布局。

李宏正說,10年、20年的定期定額投資規劃,會讓平均成本壓低。以定期定額投資區域型的股票型基金(如新興市場、成熟市場)來看,投資成本已經比市場價格低,還是賠錢的機率相當低,時間拉長,投資幾乎不敗。

而定期定額該如何依據市場波動,來做彈性配置?

李宏正傳授三大要點,包括:第一是不停扣,從歷史經驗來看,當市場經歷大跌後,代表相對低點,持續有紀律投入資金,往往都有不錯的投資成果。第二,適時加、減碼,當價格相對低時加碼買進、價格高時減碼不追高。最後,適時停利、獲利了結,添增持續投資的動力。

攻略三〉資產配置,配合風險屬性和需求

退休理財最忌諱集中投資單一市場和商品。想要穩穩地賺到錢,一定要分散投資、進行資產配置,重點是要選對標的。

而資產配置的意義,在於抗震盪、掌握收益。

李宏正分析,退休配置的關鍵點在於本金和年齡,從最簡單的股債分配比例來看,年輕族群為八成股票、兩成債券;中年族群(40至55歲)股票六成、債券四成;55歲之後建議股票三成、債券拉高至七成。

整體而言,低利率環境下的退休理財規劃,中信銀行個人金融副執行長楊淑惠認為,可先趁市場波動的這段時間,重新審視自身的退休理財配置,進行商品的汰弱留強。

再來,主要央行利率持續探底,應及早建立防禦水位。

花旗集團觀察,從美國聯準會利率走勢顯示,2022年底前可能都不會升息;且進一步預估,聯準會將持續以超寬鬆的貨幣政策支撐經濟,2024年以前將不會升息。

目前全球主要國家利率已趨近於零,公債殖利率持續走低,可關注具穩定收益的投資級債;最後,則是待股市回穩,挑選趨勢動能較為強勁的產業類股,來進行配置。