「財經M平方」想讓你知道:美國聯準會3/19(五)宣布「補充槓桿比率」(SLR)放寬規範將如期在3/31(三)到期,這會是疫情後,Fed寬鬆貨幣政策態度轉向的轉捩點嗎?我們用本篇文章一次解答市場關心的五大問題!

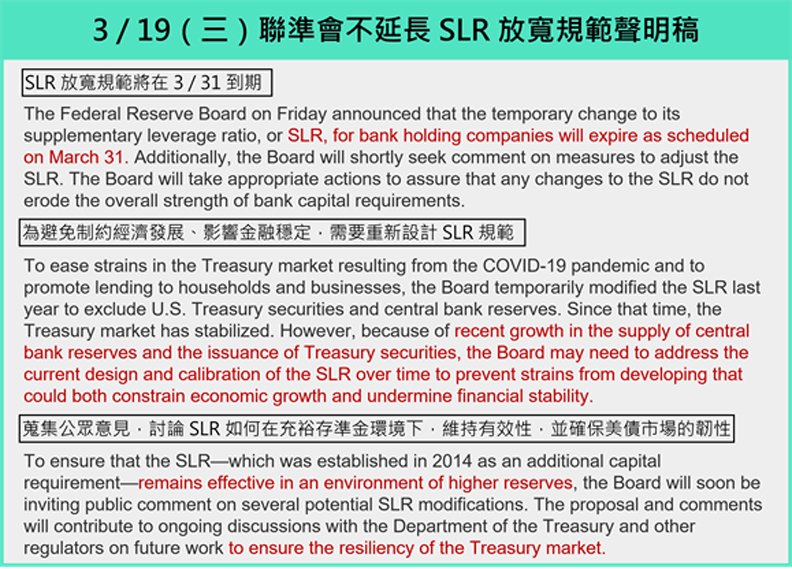

台灣時間3/19(五)聯準會宣布補充槓桿比率(Supplementary Leverage ratio, SLR)放寬規範不會延長,將如期在3/31(三)到期。原先我們認為在今年財政部持續發債下,聯準會適時延長SLR將有助緩解債券供給過多的疑慮,而此次聯準會卻意外宣布不延長,但同時表示會聽取公眾意見,討論SLR如何有效地在充裕存準環境下實施,我們重新思考可能造成的影響,並更新重點如下:

一、為何FED不延長SLR放寬規定?

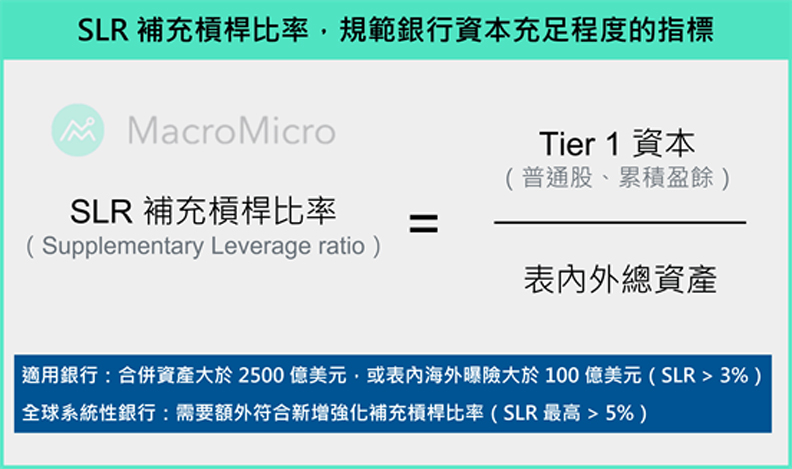

SLR規範是在2008年金融危機後,為了進一步監控美國大型銀行資產曝險程度、資本充足程度的指標。根據2013~2014年期間,聯準會、聯邦存款保險公司(Federal Deposit Insurance Corporation, FDIC)、通貨監理局(The Office of the Comptroller of the Currency, OCC)公布的巴塞爾協定III實施規範,要求資產規模2500億美元以上或是表內海外曝險部位大於100億美元的銀行,將所有資產加總成為分母,並將Tier 1資本(Ex. 普通股、累積盈餘)當作分子,至少要大於3%以上,確保銀行有足夠的資本以及槓桿比率的可控。

而美國八家全球系統性重要銀行(Global Systemically Important Banks, G-SIBs)更被要求符合新增強化補充槓桿比率(Enhanced supplementary leverage ratio, eSLR),簡單說,即是依照每個會計年度盈餘留存資本比例,來決定需要符合的eSLR規範(詳見下圖)。

去年3月在肺炎疫情以及美債流動性危機下,聯準會暫時放寬SLR規定至今年3/31(三),將美債、銀行存準金從分母中移除,讓分母變小,這能讓銀行的SLR比率變高,也讓美國大型銀行有能力與聯準會一同增持美債。吸納美國政府為了支持經濟,實施的巨額財政政策,當然也增加了銀行持有超額存款準備金的意願以及能力。

而在肺炎疫情發生一年後,2021/3/19(五)聯準會意外宣布SLR寬限規範不進行延長,需要將美債、準備金重新計入SLR分母,造成市場出現銀行將減少美債持有,或其他風險性資產以符合將SLR維持監管比例的預期衝擊,並觸發了3月以來,美債市場大量避險、美債殖利率快速飆升的現象。

二、SLR不延長的五大QA

我們針對聯準會不延長SLR放寬規範,市場最擔憂的五大問題進行解析,分別是:

M 平方依序解析如下:

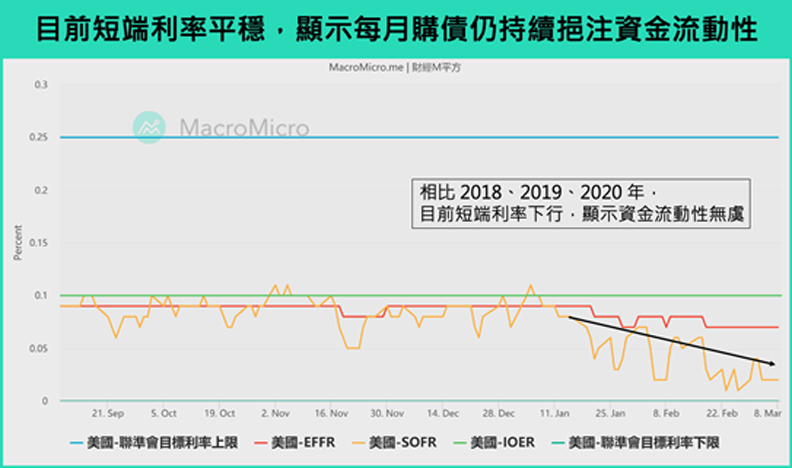

1. 短端流動性充裕,聯邦資金池透露現在沒有流動性問題!

市場在SLR放寬規範不延長後,首先擔憂的便是資金流動性是否會出問題?我們曾在【總經Spotlight】美國長債殖利率還是威脅嗎?的文章中,強調不同於2018、2019、2020年的殖利率飆升,近期聯邦資金池短端利率持續下行,顯示資金流動性充裕,甚至還需要聯準會在3/17(三)實施一項關鍵動作,擴大了聯邦資金池中,隔夜附賣回(Overnight Reverse Repurchase Agreements, ON RRP)個別機構的每日使用量至800億(原為300億)!

簡單說,需要增加隔夜附賣回吸走市場短端過多的游資,以防止短端利率朝向零軸、甚至負利率的風險,可以說現在市場不但沒有流動性問題,反而是短端流動性太過充裕,影響到了聯準會利率區間的控制。

2. SLR 是否還會有變數? 聯準會將蒐集公眾意見!

觀察聯準會聲明稿中,強調由於近期存準金以及美債發行的增加,需要重新設計、校準SLR規範,避免制約經濟的發展,宣布將蒐集公眾意見。其將討論SLR規範如何在充裕的存準金環境下,有效的發揮作用以及確保美債市場的韌性,顯示SLR未來仍可能有條件式的進行修正放寬。

另外,從參議院銀行委員會主席Sherrod Brown以及成員Elizabeth Warren,兩位民主黨參議員曾在2/26(五)針對SLR放寬規範到期致信聯準會,內容強調受疫情衝擊嚴重的低收入族群、小企業仍在掙扎,美國大型銀行卻開始考慮重新配息及發放高管獎金(減少SLR中的分子)。

因此認為應該讓SLR放寬規範如期結束,這樣才能確保大型銀行符合eSLR規範,或是推動其將存款調撥至社區型銀行,給予地方經濟支持。簡單說,在蒐集公眾意見後,仍可能有修改方向,包括放寬社區型銀行的規範,推動大型銀行將存款轉向社區型銀行,釋出資金至民間。

除了流動性問題、SLR變數的討論,相信大家也想了解:銀行是否還有賣出美債需求?聯準會政策何時轉向?更完整的解析都統整在財經M平方網站上,立即閱讀!

【影音課程正式開課!】新貨幣戰爭,全球關注的央行數位貨幣,早鳥最低六折起,點我了解