國內央行緩升息為了誰?近期連產業模範生巨大都展延票期,就可見國內企業界資金斷鏈壓力大,不得不放軟。另外據傳,中小型建商也備受這波升息衝擊,對買房小資族影響頗多,但有好有壞。

當外界都在猜,中央銀行在今年最後一次的理監事會議中是「升」還「不升」,最後,央行還是拍板再次做出了升息半碼的決定,將重貼現率從1.625%調整為1.75%。

這個決定,讓外界毫不意外,只是,企業界已經因為連番升息,承擔了相當大的資金壓力,最典型的案例就是自行車產業龍頭巨大,在12日無預警地要求供應商展延貨款票期,讓外界驚覺連長期的產業模範生也面臨到「寅吃卯糧」的困境。

所以,比起2022年上半年的總共升息1.5碼又調整存款準備率的積極力道,央行下半年總共只升1碼,就顯得溫和許多。

在解釋貨幣政策時,楊金龍也特別指出,本週三(12月14日)時,台灣的票券市場中30天期的商業本票次級市場利率達到1.193%,遠高於央行28天期定期存單利率的0.840%,顯示銀行放款確實變得審慎。

央行總裁楊金龍表示,本次緊縮貨幣政策較為溫和的原因之一,在於預期明(2023)年的經濟成長和通膨壓力都可望放緩。

根據央行的預估,明年度台灣的經濟成長率預測值為2.53%,低於今年的2.91%,而CPI年增率也可望由今年的2.93%下修至1.88%,回到2%的安全區間內。

因此,央行使用貨幣政策工具壓抑通膨的必要性也逐漸降低。

事實上,自從央行改採緊縮貨幣政策後,貨幣市場利率彈升的幅度就遠高於政策利率的增幅。

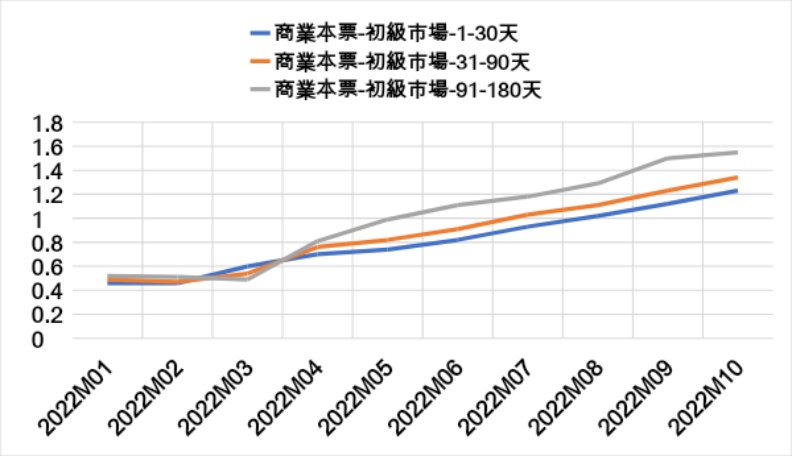

以台灣企業界最普遍的短期資金融通工具:商業本票為例,各類天期的次級市場利率已經從2022年初的0.46%~0.52%間,暴增至10月的1.23%~1.55%間:尤其接下來年關將屆,企業對資金融通的需求拉高,要是央行繼續積極升息,企業籌資必然變得更困難,損及實體經濟。

高度警示區,國內八大產業入列

近日媒體報導,各大行庫評估明年有八大產業,全都列內部授信「高度警示區」,財政部也立刻發出澄清稿,表示經洽9家公股銀行瞭解,均表示並未有將特定產業直接列為內部授信「高度警示區」之情形;公股銀行於授信實務作業上,仍回歸個別公司財務業務狀況及信評情形綜整評估,核予合理融資額度。

只不過,若照目前升息劇本,這樣一來台灣與主要貿易夥伴:美國之間的利差也必然持續擴大。就在央行理監事會議前12小時,美國聯準會(Fed)也公布了最新的貨幣政策,將聯邦基準利率調升2碼至4.25%~4.5%的區間,更把明年度利率預測的中位數調升至5.1%,意味著還有約2至3碼的升息空間。

利差擴大最直接的效應,就是熱錢資金將重新外移,推升美元匯率。因此,如果台、美兩地的利率政策無重大轉折,恐怕近兩個月的台幣升值趨勢又會開始反轉,甚至挑戰先前的32.3元關卡。

屆時,台灣恐怕又得面臨新一輪的物價考驗了。

房貸族有感 無巢自住族再等等

而今年累計的「第四升」,也讓房貸族必須多付利息,以20年期,借1000萬房貸試算,每加半碼每月利息將增588元,每月要還的本金加利息也突破5萬元大關,來到5萬361元。

然而,台新金控首席經濟學家李鎮宇解讀,房市冷卻跟升息關聯性較小,跟房市管制政策關聯性較大。

央行楊金龍︰希望房市慢慢下來

楊金龍在會議上也特別表明態度,「希望明年(2023年)房市慢慢下來」,所以選擇性信用管制時間將拉長,以達到他想要的「軟著陸」,也就是說打房政策會比升息來的持久。

若依照過去景氣循環週期來預估,反而在台灣升息告一段落後,房市才會陸續出現探底訊號,因此2023年下半年有剛性需求的自住客可以慢慢看房,等到2024年,或許能等到不錯的時機點置產。

只是,對資金鏈原本就緊俏的中小型建商而言,壓力就更大了,一名民營銀行總經理也指出,已經聽到不少槓桿做的比較大的北部建商,跟銀行借不到錢轉而跟同業融資週轉,他指出,尤其是購買預售屋的民眾,要特別注意建商的財務體質,能不能挺過後續的升息效應。