我們想讓你知道的是:一文了解封關期間全球資產走勢!在疫苗樂觀的前提下,油市復甦、美元低檔,資金流向哪個市場?中國的「在地過年」是否讓生產不停工?美國的「1.9兆刺激方案」通過機率如何?看完這篇幫助你掌握開紅盤行情!

一、年間盤勢 ▲年間行情 – 科技相關類股、原物料大漲

股市: 年間全球股市延續樂觀行情,

VIX指數 在去年12月以來首次收在20的低位,1.9兆財政順利推出初稿,

美股 再創新高,亞股封關期間同步大漲,A50期貨大漲5%以上,台積電ADR更是上漲8%。類股方面以科技及金融股表現最佳,S&P財報已公布七成以上,以科技、通訊、金融三大產業表現最優於預期。

匯市: 匯市方面,在風險情緒重新升溫下,

美元指數 收低,回落到91下方,非美貨幣以新興市場貨幣明顯走強,2/12俄羅斯央行利率決策會議,在連續四次維持

利率 不變之後,首度發表偏鷹派聲明(央行總裁:The potential for easing monetary policy has been exhausted)。

債市: 10年期公債殖利率 在對復甦預期樂觀的狀況下持續上揚,封關期間突破1.2%,為去年3月以來首次,

長短天期利差 擴大至2017年初水準。高收債明顯上漲,其中美高收債殖利率歷史首度跌破4%,突現資金行情擴散至債市以及風險情緒持續升溫的狀況。

原物料: 上週OPEC公布月報並上調2021年全球石油需求,

布蘭特 以及

WTI油價 上週雙雙大漲接近5%並突破60美元大關,工業金屬也擺脫前幾週的頹勢,銅及

鐵礦砂 大幅上揚,其中

銅價 再破七年新高,貴金屬則延續震盪行情,

黃金 位於1810上方震盪。

備註:統計期間為2/5收盤至2/12台灣時間下午4點,債市皆為價格漲跌,美國投資等級債、高收益債、新興市場債參考巴克萊彭博編制價格指數。

二、年間疫情 ▲疫苗施打進度樂觀,疫情控制得宜 事件重點:

▌全球疫情在年間承接1月以來的趨勢,

主要國家每日新增確診 持續緩解。

▌施打疫苗進度最快的

以色列 ,最新兩項研究報告顯示疫苗已改善該國的疫情狀況。

▌已開發國家疫苗施打進度樂觀,至少施打一劑人口比例

以色列 達到45%,

美國 12%,

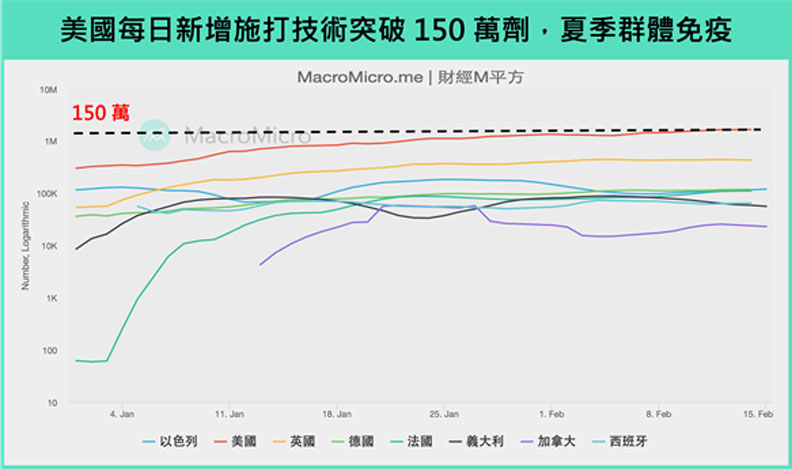

英國 22%。美國每日新增疫苗施打穩定維持在150萬劑以上,夏季達群體免疫機率攀升。

MM 研究員:

全球疫情在年間承接1月以來的趨勢,主要國家疫情狀況持續緩解。兩大M平方關注重點:

1)

以色列確診數據 :驗證疫苗有效性 以色列為目前施打進度最快的國家,而該國最大的醫療服務機構克拉利特上週日發表研究報告顯示,國民接種完整兩劑輝瑞與BioNTech共同研發的肺炎疫苗後,感染肺炎並出現症狀的比率下降了 94%,出現嚴重症狀的比率亦下降了92%。 魏茨曼科學研究所也在兩週前發布報告表示,第一批接種疫苗老年人士住院率和重症比例已出現明顯下降。

2) 各國每日施打劑數 :驗證群體免疫時間點 已開發國家疫苗施打狀況樂觀,至少施打一劑人口比例

以色列 已達到45%,

美國 12%,

英國 22%。美國每日新增疫苗施打穩定維持在150萬劑以上,符合

M平方先前文章 的預期,美國與英國有望在夏季結束前達到群體免疫,英國外的歐洲國家施打速度偏慢,但也逐漸趕上。

目前疫苗施打情況大致符合預期,關注幾大國家新增確診也逐步往下。未來只要「新增確診向下,疫苗施打人口向上」趨勢不變,全球高機率走向強復甦路徑。

各國每日疫苗施打劑數。

三、年間全球基本面 – 各大經濟體 ▲美國 – 拜登財政加速討論,上半年經濟復甦趨勢未變 事件重點:

▌2/12公布2月

密大信心 76.2(前值:79),低於前值主因來自低收入族群對未來消費預期的保守,但高收入族群隨資產價格逆勢增長。

▌參眾兩院通過拜登1.9兆預算協調程序後,2/11(四)眾議院籌款委員會通過1400美元現金支票、每週400美元聯邦失業救濟金補貼法案文本,預計本週交付預算委員會彙整,最快於下週2/22(一)進行眾院投票,之後才進參院。建議觀察眾院通過法案,有無涵蓋基本工資上調,將決定參院通過的效率,目前最低工資提案,仍遭受關鍵中間派參議員Joe Manchin以及Kyrsten Sinema反對。

▌2/11(四)美國國會預算辦公室,公布2021財年聯邦預算赤字預估2.258兆(去年:3.132兆),但此預估未包含拜登的1.9兆財政計畫。

MM 研究員:

美國經濟雖然即將面臨

通膨 回升風險,但在財政、貨幣聚焦低收入族群及就業市場恢復下,短期政策支持市場樂觀態度。而目前加計去年底9000億財政以及拜登新一輪財政,規模將超過去年CARES Act刺激計畫,有望再度挹注民眾可支配所得、救援失業人口、提供小企業貸款,支持美國經濟復甦,配合

美國疫苗接種速度 提高至150~160 萬/日,並在夏季達到群體免疫標準。

我們認為上半年疫情、就業市場好轉趨勢不變,支撐

美股 行情。而美債的加大發行,則同步推升

美債殖利率 ,留意市場風險情緒指標,

美元 以及

信用風險利差 走勢,兩者維持低檔,才能支持風險性資產行情穩健。

美國眾院以通過的財政支出項目提案。

▲台灣 – 經濟基本面強勁,給予股市支撐! 事件重點:

▌2/8公布1月

台灣出口 續創歷史新高至342.7億美元(前330億),年增36.8%(前12.0%),

資訊通信 、

電子零組件 分別年增42.9%與47.5%,貿易順差保持高位,全產業貨品出口均保持強勢成長。

▌上市櫃公司1月營收創歷史新高(電子為主),上半年電子業營運有望淡季不淡。

▌2/5 公布1月

外匯存底金額 逐月攀升至5414.81億美元,國際熱錢持續湧入台灣。

MM 研究員:

封關前,

台灣加權指數 強勢上漲至1萬5800點,封關期間,在美國上市的台積電(+8.5%)、聯電(+4.3%)、日月光(+4.1%)等半導體公司ADR延續強勁漲勢。展望未來,

台灣經濟基本面 表現預期仍可穩健向上,尤其最重要的電子產業面臨搶貨、缺貨、漲價潮,電子產業週期有望持續,同時吸引國際熱錢湧入,

台股、台幣 維持向上格局。

台灣電子產業與台股趨勢。

▲中國 – 就地過年生產強勁,支撐行情 事件重點:

▌2/10 公布的1月

工業品出廠價格 PPI 睽違11個月年增由負翻正至0.3%,正式回歸上行趨勢。

▌中國政府提倡就地過年,疫情

新增確診 獲得控制,但也造成春運人流大減,將傳統春節消費強的情況改變為生產強。

▌2/8 公布2020 Q4貨幣政策執行報告表示目前政策基調為:「穩字當頭,不急轉彎,保持政策連續性、穩定性、可持續性。」2/9 公布1月

社會融資增量 5.17萬億,超乎預期,降低市場對流動性緊張的擔憂。

▌

南向資金 每日持續湧入港股市場,以具備A股稀缺性的中國新經濟巨頭為首,例如:騰訊、阿里巴巴、美團、小米、京東。

MM 研究員:

2月至今,陸股以股王貴州茅台為首大漲+23%,帶動股市強勁上漲,上證指數+4.27%、A50期貨+11%(含封關期間),而港股恆生指數、恆生科技指數不落人後,分別大漲+5.5%、+9.7%。

中國工業品出廠價格趨勢。

▲歐洲 – 德國出口翻正,製造業強勁復甦 事件重點:

▌2/9公布12月

德國出口 由負翻正年增2.7%(前-1.3%),

工業訂單 再度創高6.1%(前6.0%),歐洲持續受惠中國強勢復甦及歐美需求回溫。

▌2/13 號前歐洲央行行長德拉吉就任義大利總理,內閣由跨越黨派的技術官僚組成,此次推舉獲各黨派支持,有利執行政策的延續性,上任後分配的歐盟復甦基金(約2000億歐元)成為關鍵。

▌最新德國2月

ZEW經濟景氣指數 71.2(前61.8),延續1月好轉趨勢。

MM 研究員:

歐元區製造業 強勢復甦,德國先前公布的

製造業PMI 57.1(前58.3)為繼2010、2017後的第三次高峰,後續在美國1.9兆財政和中國需求帶領下仍有動能,製造業有望因缺貨延續至年中。而短期受壓抑的消費在疫苗逐步覆蓋下持續緩解,同時服務業復甦滯後(低薪失業問題仍嚴重)反而確保財政 / 貨幣寬鬆政策不致太快收手,有益行情延續。歐股仍以受惠製造業強勢復甦的德股相對具備基本面支撐。

德國工業訂單指數。

▲日本 – GDP 季增 12.7%,投資、出口帶動基本面復甦 事件重點:

▌2/15日本公布2020 Q4

GDP季增年率 12.7%(前22.9%),超出市場預期,由強勢出口和終結連四季衰退的民間投資帶動。

▌出口項季增年率來到52.3%(前33.2%),除了復甦最快的中國(占比20%)貢獻雙位數的出口年增外,歐美和東南亞國家持續收窄衰退幅度也成為關鍵。

▌民間投資項大幅超出市場預期,季增年率19.4%,終結連四季衰退。

MM 研究員:

日經指數開春突破3萬大關,反映

GDP細項 中投資與出口的亮眼表現。受惠全球補庫存、中國強勢復甦,委靡的企業投資則在寬鬆和財政的加持下止穩回升,出口投資兩大動能輪轉下,奠定日本復甦動能。短期日本經濟可能受缺貨影響放緩,拉長來看,隨疫苗逐漸覆蓋,消費有望逐步回溫,同時產能受限也有望逐步緩解,外加貨幣和財政支援,第二季之前日經指數如出現修正,仍有布局價值。

日本第四季GDP。

四、年間全球基本面 – 主要原物料商品 ▲原油 – 油市供不應求,WTI漲破 $60 事件重點:

▌

WTI 、

Brent 油價分別突破$60、$63/桶,CFTC基金經理人淨多單持倉量升至近兩年高點。

▌暴風雪侵襲全美最大產油區 – 德州二疊紀盆地,油井、煉油廠被迫關閉,預估50~100萬桶/日原油產量受影響。

▌「逆季節性」去庫存效應發酵:

EIA 上游商業原油 (-665 萬桶)連續三週下行、優於市場預期(+98.5 萬桶)。

▌OPEC上調2021年全球原油需求預測,較1月估計值提高每日24萬桶,主要復甦區域為美國、中國、印度。

MM 研究員:

短線而言,北美寒冬影響德州產量、刺激原油現貨價格走揚,逆價差結構擴大至$5美元,為2020年1月美伊衝突以來最高水位,但須留意天氣因素消退後可能面臨的油價衝高回落。拉長來看,預期2021 H1油市維持供不應求,疫苗施打、財政刺激加速用油需求復甦,疊加OPEC+、美國供給維持低檔,整體油價高檔有撐、復甦行情尚未中斷。

原油庫存量。

▲農產品 – 庫存低檔、終端消費強勁,基本面趨勢延續 事件重點:

黃豆 : 全球供給 下調約100萬頓,庫存同步下調約100萬頓;

全球需求 小幅上調,

供需動能 2.78%(前2.71%),

存貨需求比 下降至22.54%(前22.80%),

基本面 延續強勁趨勢。

玉米: 供給 及庫存意外上調100萬噸及300萬噸,

需求 下調30萬,

存貨需求比 小幅回升至24.90%(前 24.62%),主要下調地區為歐洲、日本;然中國強勁需求,進口大幅上調700萬噸,給予玉米

基本面 支撐。

小麥: 供給 上調,需求受惠中國進口,帶動小麥

需求 上調1000萬噸,

供需動能 翻正,帶動

存貨需求比 下滑至39.54%(前41.23%)。

棉花: 全球供需 皆上調100萬噸,但主要棉花出口國(美國、巴西)供給依舊緊張,亞洲需求回溫帶動全球好轉,庫存持續消耗,下調50萬公噸,

存貨需求比 下滑至81.68%(前83.23%)。

MM 研究員:

台灣時間2/10美國農業部公布最新供需預測報告。本次報告整體來看,農產品基本面大致延續先前的格局,變化不大,全球供給端緊張情況依舊,特別是黃豆,需求端則由中國帶動,保持旺盛,庫存持續去化。只不過本次報告稍微略低於預期,特別是玉米供給和存貨意外小幅調升,因此在報告公布當天黃小玉及棉花皆呈現走跌趨勢,隨後在農曆年間拉回,月報酬翻正。

綜觀來看,在庫存低檔、消費端強勁之下,農產品基本面延續強勁趨勢,也持續受到氣候影響,1月

SOI指數 (16.5)仍大於7的門檻值。拉長來看,在

美元指數 低檔震盪、中國需求復甦延續,以及美國政府暫不會重談貿易協定下,農產品基本面尚未看到明顯的下行風險。

農產品庫存。

S&P 500 Q4財報陸續出爐,各產業表現如何?最新13F持倉報告又傳遞什麼重點?完整內容都在財經M平方 網站上!

【限量體驗帳號】立即免費獲得14天 MM PRO 會員資格 ✨