2020 Q4 13F持倉報告全數公布!「美股風向球」13F持倉報告出爐,女股神凱薩琳 · 伍德(Catherine Wood)的「方舟投資」重押哪些類股?搶先追蹤外資圈「聰明錢」的最新流向。

M平方從兩個維度切入:廣度──分析超過5000份13F持倉報告,找出大型投資機構的整體核心持股,以及最新加碼/建倉哪些板塊、標的 ; 深度──細究橋水、波克夏、ARK、還有另外10間市場高度關注避險基金的持股動向,並且交叉比對這些金融巨獸的持股名單相似之處。

從500間大型機構的13F持倉報告,觀察聰明錢的核心配置、加碼/建倉標的

先前的13F機構持倉文章中,我們首度介紹素有「美股風向球」之稱的「13F持倉報告(Form 13F)」──資產管理規模(AUM)超過1億美元的機構,例如避險基金、共同基金、銀行/信託/保險公司,都需要在每個季度結束的45天內揭露所有股權型資產的多頭部位。

而截止至2/16申報期限,超過5000間機構已經提交2020年Q4的13F持倉報告,其中包括「13F機構持倉分析」頁面所收錄的三大機構(橋水、波克夏、ARK)。不過在深入分析個別華爾街大佬的操作之前,我們更好奇的是,整體機構型投資人的資金青睞哪些產業板塊與標的?

因此,我們參考「高盛避險行業VIP ETF(GVIP)」的篩選機構、挑選股票邏輯。首先,利用以下四個條件來挑選「價值投資、基本面導向」大型投資機構:

此外,也加入十餘間M平方認為市場高度關注動向的大型機構、著名避險基金,例如量化對沖基金巨頭──文藝復興科技(Renaissance Technologies)、金融巨鱷喬治.索羅斯旗下的索羅斯基金(Soros Fund Management)、新加坡國家主權基金──淡馬錫控股(Temasek Holdings)、亞洲最大私募基金──高瓴資本(Hillhouse Capital Advisers)等。(完整名單詳見本文第二、第三段)

最終,我們篩選出將近500間機構(稱之為「Top 500機構」)的13F持倉部位,並透過量化判斷「最多機構持有標的」「機構加碼幅度最高標的」「最多機構新建標的」,藉此觀察「聰明錢」的最新核心配置、加碼/建倉交易。

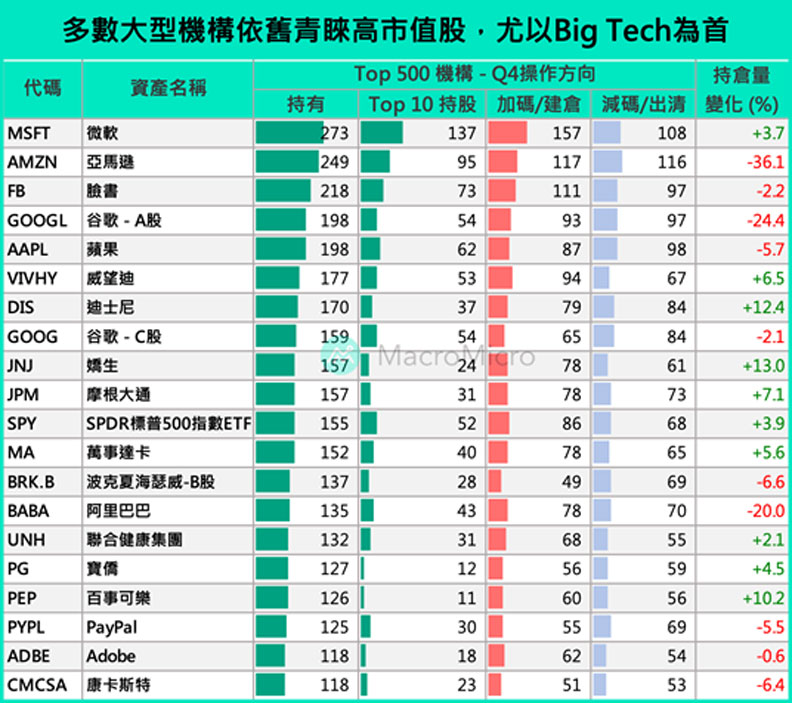

最多機構持有標的:大型權值股,尤以Big Tech為首

從下表可以發現,最常出現在機構投資組合的公司,皆是微軟、亞馬遜、臉書、谷歌、蘋果等矽谷科技巨頭。以微軟(MSFT)為例,2020年Q4共有273間機構持有該資產,其中137間機構的前十大持股包括MSFT。

事實上,除了法國媒體巨擘威望迪(VIVHY)、中國電商龍頭阿里巴巴(BABA)、SPDR標普500指數 ETF(SPY),其餘資產皆是標普500指數的重要成分股!唯一缺席的大概就是特斯拉(TSLA)、輝達(NVDA)等價格波動劇烈、Beta值較高的科技股。

人多的地方不要去,抑或是,人多的地方不會錯?即便是專業投資經理人,依然有群聚效應。

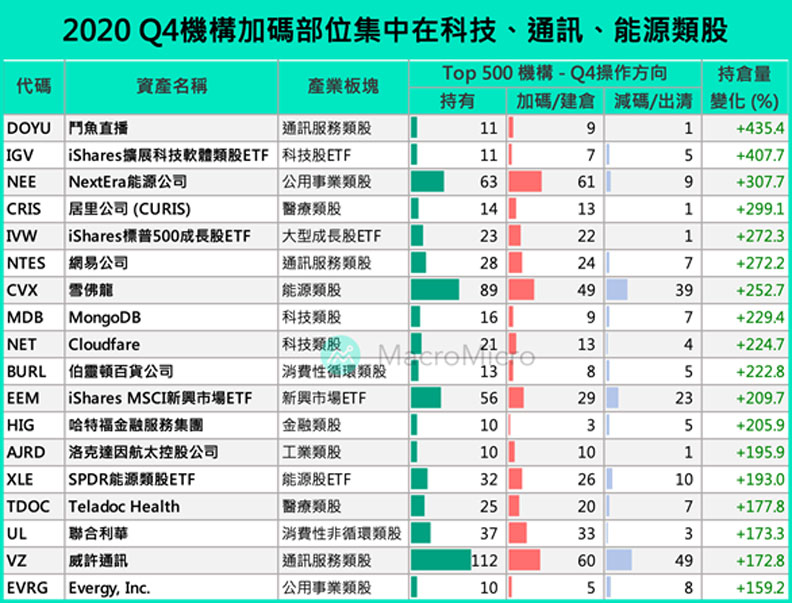

機構加碼幅度最高:互聯網、雲端類股依舊火熱,能源類股抄底好時機?

2020年Q4機構主要加碼網路、雲端類股,例如中國遊戲直播平台──鬥魚(DOYU)、線上遊戲開發公司──網易(NTES)、雲端資料庫MongoDB(MDB)、邊緣運算概念股 Cloudfare(NET)、遠距醫療平台 Teledoc(TDOC)。持倉量增幅第二高的iShares擴展科技軟體類股ETF(IGV)的主要持股也包括微軟、Salesforce(CRM)、Adobe(ADBE)、甲骨文(ORCL)、ServiceNow(NOW)等疫情受惠科技股。

另一大加碼主力則是在傳統石化、乾淨能源標的。去年11月以來油價復甦態勢強勁,主因疫苗推出後改善用油需求前景,加上美國、OPEC+會員國產量維持低檔,WTI西德州原油期貨價格自$35/桶低檔反彈,近期更漲破$60/桶、觸及一年來高點,可以看到SPDR能源類股ETF(XLE)、石油巨頭雪佛龍(CVX)亦步亦趨上漲。另一方面,專注於再生、乾淨能源發電的NextEra能源(NEE)與Evergy(EVRG)也獲得大型機構的資金青睞。

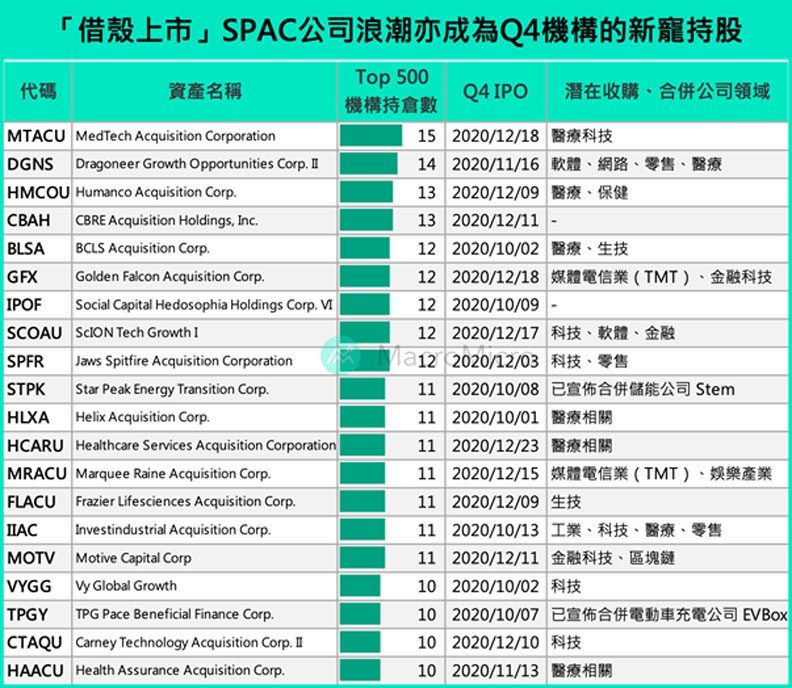

最多機構新建標的:醫療生技、科技新創IPO股,「空白支票公司」SPAC也成新寵

相較於最常出現、加碼幅度最大的倉位,下表可以看出大型機構的2020年Q4「新增」股票部位大多集中在醫療、生技類股,包括輝瑞子公司Upjohn與邁藍(Mylan N.V.)於去年Q4合併的Viatris(VTRS)。

眾多科技新創也在機構投資的建倉名單之中,例如房源共享平台Airbnb(ABNB)、餐飲外送平台DoorDash(DASH)、運動串流媒體FuboTV(FUBO)、汽車保險平台ROOT、線上房地產交易平台Opendoor(OPEN)。

有趣的是,去年掀起的SPAC上市熱潮,同樣可以在13F持倉報告看到蹤影。

SPAC的全名為「特殊目的收購公司(Special Purpose Acquisition Corporation)」,通常這種公司握有大量現金、但並沒有實際營運業務(因此常稱為「空白支票公司」),公司存在唯一目的便是「尋找、收購、合併」目標企業。交易完成後,標的企業如同穿上SPAC的「殼」、正式上市。好處在於標的企業能夠省去IPO上市所要求的盡職調查(due diligence)繁瑣流程,且費用相對低廉。

理論上而言,由於SPAC公司缺乏實際業務、無從估值,一般投資人在購買SPAC普通股多少帶有「投機」的性質。不過由於機構型投資人、避險基金通常在SPAC公司IPO早期上市時,就能夠參與$10美元/單位的發行面額價,或者在價格漲到一定程度後行使「認購權證」,因此能夠成為避險基金行業的新寵持股。

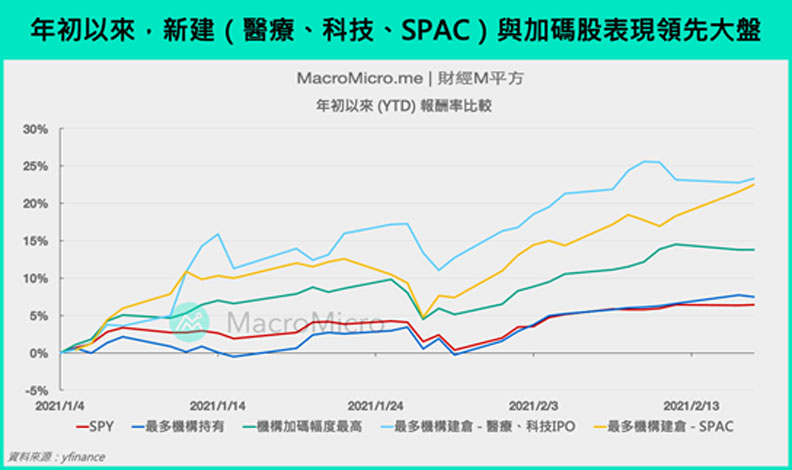

若將上述四類(最多機構持有、機構加碼幅度最高、最多機構建倉──醫療/科技、最多機構建倉──SPAC)分別建構成權重相同的投資組合,比較追蹤標普500指數的SPY投資績效,可以發現年初以來機構新建(不管是醫療/科技、或是SPAC)與加碼(網路雲端、能源股)標的表現都暫時跑贏大盤。下季更新13F持倉報告時,我們也將會回頭檢視這些投資組合的報酬率表現。

解析各大機構13F持倉報告

看完整體機構的Q4操作後,回頭關注三大機構的13F持倉報告吧!

方舟投資:產業分佈變化不大,持續看好醫療、科技創新題材

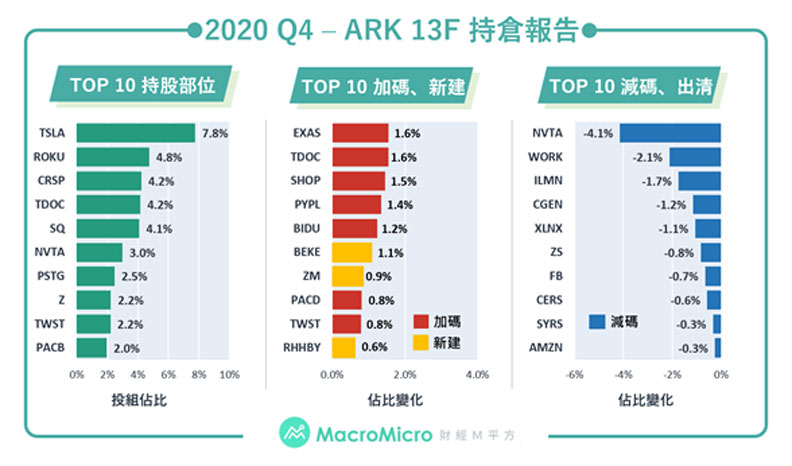

女股神凱薩琳 · 伍德(Catherine Wood)的方舟投資(ARK Investment Management),最大亮點在於看準具有爆發增長潛力的尖端科技創新企業,掌握新興科技趨勢。從最新13F持倉報告我們可以發現:

▌整體產業分布的變化不大,但是本季度總資產規模從160億美金飆升至375億美金,因此某些資產出現持倉量上升、投組佔比卻下降的情況,例如特斯拉(TSLA)。

▌個股加碼最多的分別是:分子診斷公司Exact Sciences(EXAS)、遠距醫療平台Teledoc(TDOC)、電商新貴Shopify(SHOP)、電子支付公司PayPal(PYPL)、搜尋引擎百度(BIDU)。

▌積極出清醫療類股,包括基因檢測相關的Invitae(NVTA)、Illumina(ILMN),以及企業通訊軟體Slack(WORK)與FPGA晶片龍頭賽靈思(XLNX)。

除了ARK,我們也整理更多如波克夏、橋水基金、索羅斯、文藝復興、淡馬錫等機構的持倉報告,更多大型機構、避險基金的最新持倉解析,都在財經M平方網站上!