在半導體領域裡,記憶體這個不受寵的製程,是最著名的景氣循環股。但本季有個支線成為關注焦點,就是AI時代的新寵兒:HBM,高頻寬記憶體。

AI人工智慧一波波點醒科技業成長動能,一年半的吹拂下,從生產GPU圖形晶片組的輝達(NVIDIA),到「AI五王」之稱的伺服器組裝廠,包括緯創、廣達、英業達、光寶科、技嘉,再到高階零組件的電源供應器台達、散熱模組雙鴻等。現在,這股春風吹到了記憶體產業。

去年下半年開始,半導體產業出現一個話題名詞:HBM(High Bandwidth Memory,高頻寬記憶體),其為DRAM(Dynamic Random-Access Memory,動態隨機存取記憶體)的一種,採用3D 立體堆疊工藝的高效能記憶體,用於儲存運行中的程式和數據,具象形容,HBM就是疊在一起的DRAM。

HBM與傳統DRAM相比,具有高頻寬、低功耗與體積小的優點,但因為製作工藝複雜,價格高貴,所以在2013年技術突破之後,只用於高階產品,並非市場主流。

但新世代高運算需求的AI晶片(GPU∕CPU),目標是處理大量且並行的數據,所以需要高算力和大頻寬,算力愈強、每秒處理數據的速度愈快,而頻寬愈大、每秒可存取的數據愈多。

2025年銷售上看50億美元

從產品布局觀察,一顆GPU配備多顆HBM,例如,輝達一顆H100超級晶片組,搭配五顆HBM,容量可達80GB。2024年3月,輝達發布的B100和B200晶片組,則使用八個HBM,容量上修至192GB,可見愈來愈多的HBM是發展趨勢。

另外,輝達的主要競爭對手超微(AMD),MI300系列更試圖以記憶體容量取得領先,尤其超微自2015年起就採用HBM設計方案,幾乎是HBM應用鼻祖,因此更是熱烈擁抱,技術選擇上已從堆疊8層,往上進攻到堆疊12層的HBM;自製AI晶片的Google,其TPU系列每一代都使用倍數的HBM。

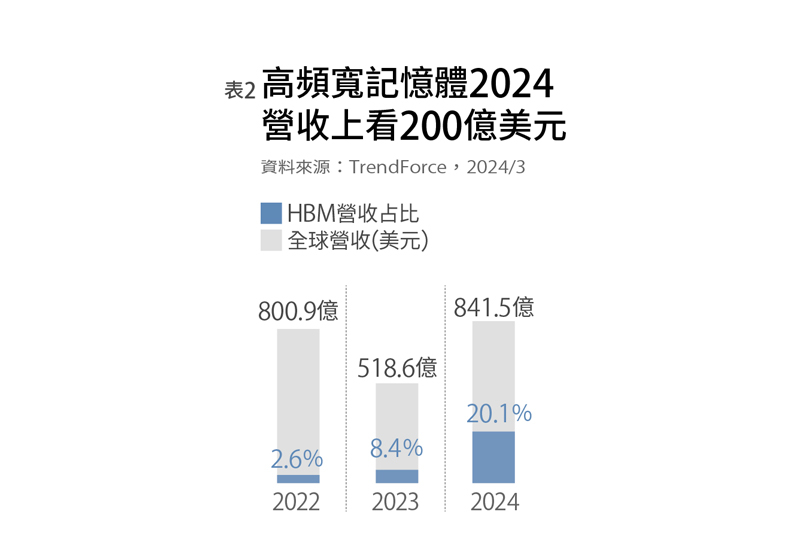

市場的強烈需求,拉動HBM大爆發,市調機構Gartner預估,2023年,全球HBM銷售規模為20.05億美元,2025年將翻倍到 49.76億美元。

點燃景氣上行火種,台廠添光

整體觀察,台灣人並不陌生DRAM記憶體產業,曾是2000年代科技產業的支柱之一,當年由南科、華亞、瑞晶、力晶、茂德等知名企業撐起。

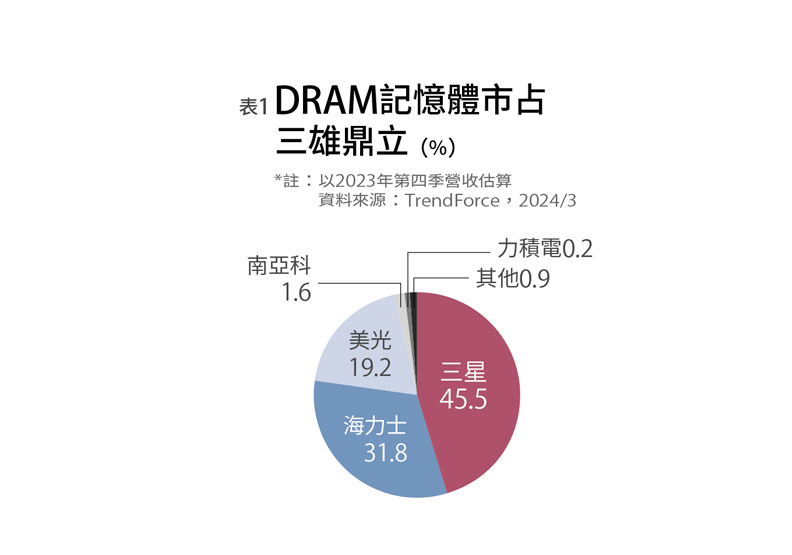

但標準型記憶體的產品差異性不大,又廣泛應用於消費性電子產品之中,因此容易受到總體經濟影響,市場需求強烈影響著敏感的產品價格,每隔三、五年,就能見到「穀賤傷農」的破產整併慘況,幾波循環之下,全球標準型記憶體走向三雄盤踞局面。

以銷售規模估算,2023年第四季的市場占有率(表1),分別為韓國海力士(SK hynix)45.5%、韓國三星(Samsung)31.8%、美國美光(Micron)19.2%,彼此角力激烈,每一季數據都略有消長。

DRAM做為著名的「景氣循環股」,2020年受到疫情與宅經濟刺激,有一波意外的榮景,但又過分吸納「未來買市」,迫使2022年下半年開始,進入漫長又難以消除的「庫存期」。當時預估,這段下行週期可能會更長,但2023年突起的AI大浪潮,在2024年拓展出HBM新需求,再度意外地讓HBM成為這波景氣上行的轉折點。

根據SemiAnalysis 數據顯示,HBM市場現況約為SK海力士 73%、三星22%、美光5%,暫時取得領先的海力士,也是三雄中布局最快、最積極的。

「為了生產新一代HBM,我們決定投入38.7億美元研發與生產,在美國印第安那州興建先進封裝廠,」SK海力士3月份直接宣告,將資本支出導向HBM產能。執行長郭魯正(Kwak Noh-Jung)表示,該工廠預計2028年下半年開始量產新一代HBM,期望藉此領航全球AI半導體供應鏈。

DRAM龍頭三星也不示弱,隨後調整產線,上修HBM產能,三星執行副總裁黃相中(Hwang Sang-Joong)指出,三星HBM產能有望年增2.9倍。

做為老三的美光,同樣得到HBM春風照拂,執行長梅羅特拉(Sanjay Mehrotra)表示,「美光今年的HBM產能銷售完畢,明年的多數產能也已被預定。」HBM產品可望在本會計年,為美光創造數億美元營業額。

記憶體產業一片榮光,台廠雖然吃不到最甜的部分,但景氣同樣轉折上行。

例如,台廠DRAM製造指標大廠華邦電子、南亞科技,近期就傳來捷報。

華邦電2024年第一季營業收入為新台幣201.2億元,年增14.9%。總經理陳沛銘認為,今年三大廠的產能配置,往HBM調整,估計不會放在相對競爭的DDR3與DDR4,估計第二到第三季,DDR3市場呈現供應平衡,或略為供不應求,有助於攻價格走勢,「對以DDR3為主力產品的華邦有利。」

此外,南亞科技也有不錯斬獲, 「第一季是我們DRAM復甦的起頭,我們看到ASP(平均銷售單價)的改善。另外,第一季閒置成本也降低,也就是說我們逐步恢復正常生產,」南亞科技總經理李培瑛從自家財務層面,印證下行多時的記憶體產業春風吹起。

南亞科技2024年第一季營業收入為新台幣95.03億元,季增9.2%、年增48%,第一季DRAM平均售價提升個位數百分比,單季銷售量也向上拉動。

「預期2024年DRAM市場維持穩健復甦,」李培瑛表示,從市場供需狀態觀察,在供給方面,DRAM三大廠陸續將現有產能轉進HBM產品,而且在新的資本支出上,也往HBM靠攏。所以標準型DRAM減產之下,有助於消化上一個高原期的庫存,也能讓身陷泥沼的價格得以回升,舒緩困局。

此外,後段製程的力成科技,也得到日本客戶的HBM封裝訂單。力成董事長蔡篤恭表示,力成深耕先進封裝技術已十多年,現在可應用在HBM上,尤其現階段晶圓愈來愈薄,也需要更精細的研磨,公司已購入與晶圓廠同款的研磨機台,第二季進駐之後,將於年底加入產線。

值得注意的是,專注於邏輯製程的台積電,在HBM蓬勃之下,也撿到一波周邊商機,主要是矽穿孔TSV技術與CoWoS先進封裝技術的相融。

目前在HBM領先的SK海力士,4月中旬宣布與台積電展開新的合作,加速HBM新產品推進,預計2026年投產的HBM4,即第六代HBM產品。

良率有待突破,市況還很難說

HBM前景明亮,但是否就無挑戰?「HBM供不應求的最大原因,其實是良率,」TrendForce分析師王豫琪表示,普遍猜測良率約只50~60%,差不多是做兩個壞一個的狀態,因為它不只要堆疊起來,還需要加壓,讓整體高度能與其他晶片對接,「但加壓需要上下同時,並且保持平衡,失衡就會壞片。」

「HBM對產業是新的刺激,也是好的刺激,」王豫琪分析,過去都是新產品、新技術打破循環框架,這次HBM也達到這個效果,只是這波因AI帶動的浪潮,這麼大的運算能量、成本投入,市場能不能及時給予回饋?「AI技術發展、市場變現速度,兩者是不是在同一個節奏?攸關HBM後市發展。」