2025《遠見》投資趨勢大調查出爐,獨家掌握60家金融投資機構,對景氣、產業、資產配置的第一手洞見。而在「川普2.0」這個最大變數影響下,2025投資將有何種挑戰與機遇?

川普2.0時代來臨!2025投資市場有何變數?川普新政會是台股的助攻,還是逆風?

根據最新出爐的外資報告《摩根士丹利2025年亞洲經濟展望》,2025年亞洲股票市場將進入多極化格局,尤其美國新政府提高關稅,將推升中國、韓國和台灣等高度依賴貿易國家的風險。

相對而言,內需強勁的印度、東協國家和南非,將受益於穩健的經濟成長,以及地緣政治的中立性,成為投資者的優先選擇。而日本因企業改革和內需復甦,也具備相對優勢。

至於台灣,雖坐擁半導體與IT產業優勢,但恐因地緣政治及貿易風險,而充滿挑戰。

星展銀行(台灣)總經理黃思翰指出,隨著全球供應鏈的持續調整,2025年的市場資金與企業資本將重新配置。

不過,台股投資人無需過度擔憂,2024年11月中旬,證交所公布最新全體上市公司統計,2024年前三季營收達29兆190億元,較2023年同期穩步成長3兆465億元,增幅11.73%;稅前淨利更達3兆425億元,較2023年同期增加6745億元,增幅近三成。如此亮眼的成績單,為台股基本面提供底氣。

多年來,《遠見》持續針對金控、銀行、投信投顧、證券與期貨等專業投資機構,展開來年的「投資趨勢大調查」,以提供讀者更全面的市場瞭望、投資洞察,以及第一手的獨家夯股名單。

本次2025投資趨勢大調查共回收60份有效問卷,調查日期涵蓋美國大選前後,許多機構已列入川普重返白宮的變數預測。

投資氛圍好壞,與川普密切相關

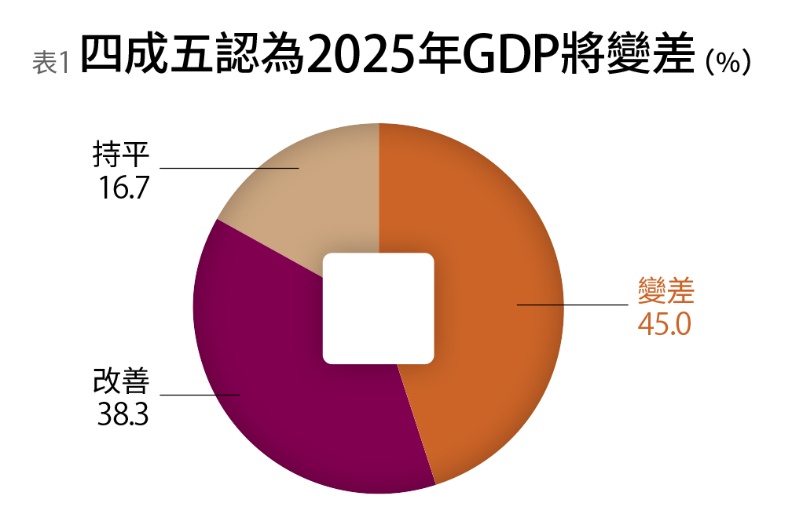

問到來年的景氣預測,約有45%的受訪機構認為,台灣2025年的GDP將比2024年「略差」,而認為會「改善」的則有38.3%。值得注意的是,回答「持平」者比例達16.7%,高於往年水準,觀望意味濃厚。

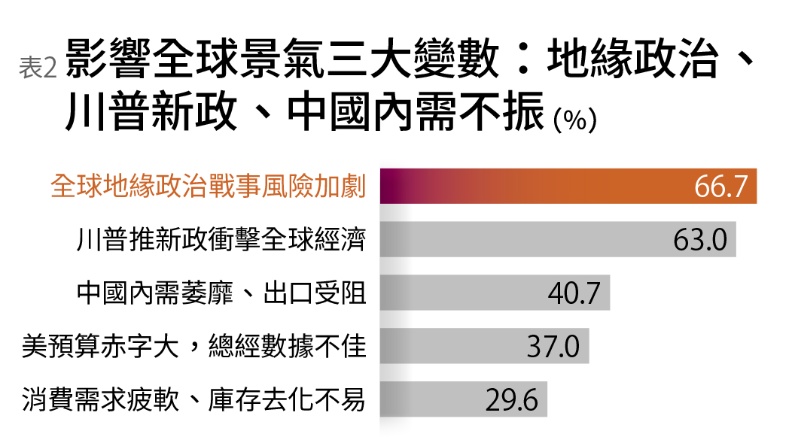

本調查發現,受調機構認為影響全球經濟的前三大變數為「全球地緣政治戰事風險加劇」(66.7%)、「美國新任總統推行的新政」(63%),以及「中國內需萎靡、出口受阻,且政策力道不足以拉抬經濟」(40.7%)。

若從投資觀點出發,有36.7%認為2025年市場會更好,以微幅差距領先回答「變差」的35%。

只是針對全球投資,受調機構最擔心的兩大風險為:地緣政治及美中科技戰。值得探究的是,無論是總體經濟或金融投資,主要變數皆與川普新政方向密切相關。換句話說,2025投資最大的挑戰與機遇,皆來自川普2.0。

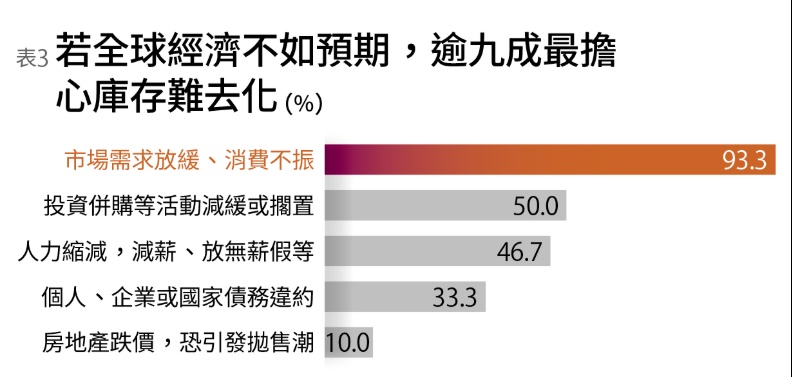

這份調查結果也顯示,假設2025年全球經濟景氣復甦不如預期,逾九成受調機構最擔心「市場需求放緩、消費不振,庫存更難去化」(93.3%);其次為「投資、併購、拓廠等生產投資活動減緩或擱置」(50%),以及「人力縮減,必須減薪、放無薪假或裁員」(46.7%)。

股優於債,2025美股、台股續旺

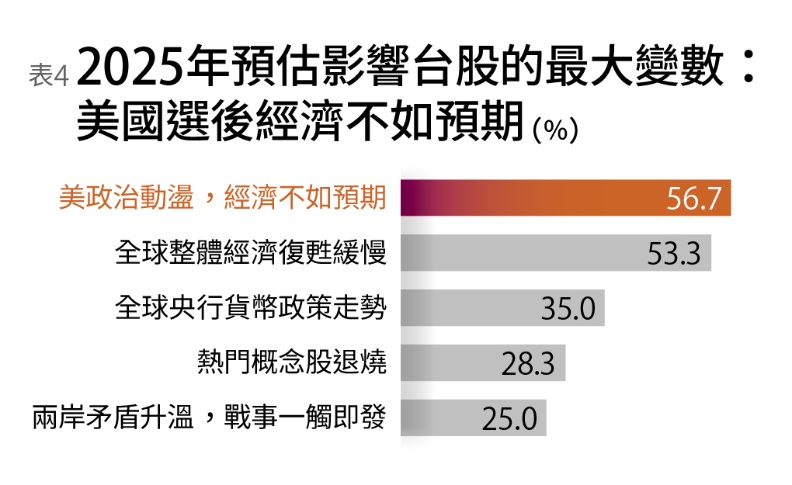

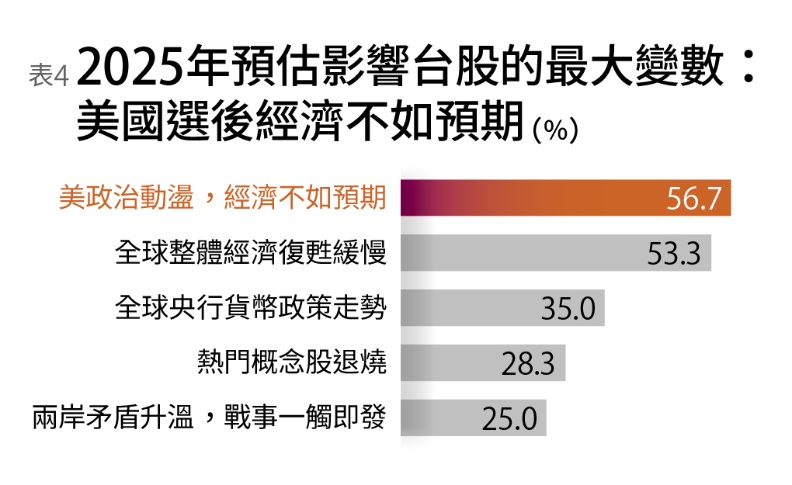

那麼投資機構如何看待2025年影響台股的最大變數?56.7%首推「美國選後政治動盪,經濟不如預期」,接著是「全球整體經濟復甦緩慢」(53.3%),以及全球央行貨幣政策走勢(35%)。

除了台灣,最具潛力的投資熱點,首選是「美國」(85%),其他二至五名,依序為:「日本」(51.7%)、「新興亞洲」(45%)、印度(35%)及中國(20%)。

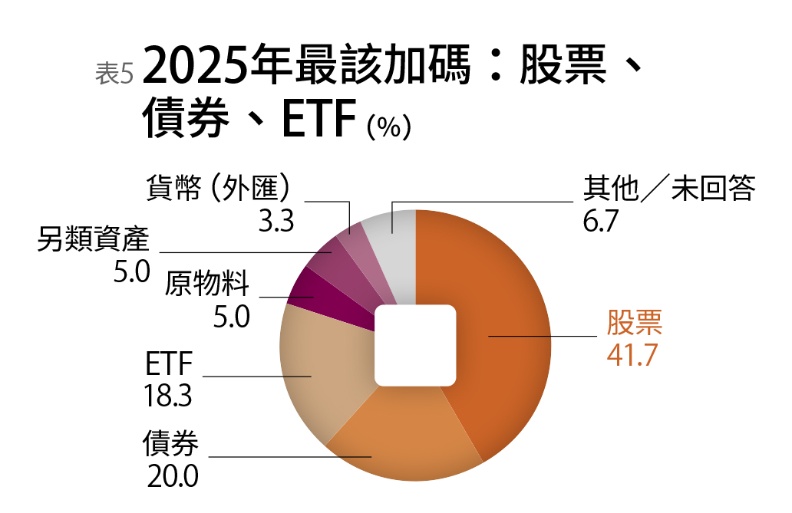

值得注意的是,被問到2025最應加碼的投資工具時,受調機構建議加碼「股票」比例最高,達41.7%,與2024幾乎一致。而最受追捧的股票市場則是「美股」,至於「台股」緊追在後。

此外,建議加碼「債券」的亦有20%,當中近六成首選投資等級債(包含美國、新興亞洲等),僅約三成支持政府公債,非投資等級債雖報酬率較高,卻僅有8.3%機構青睞。

而處於逆風,被票選2024最該「減碼」的投資工具是房地產(30%),債券(15%)及原物料(15%)則並列第二。

由於川普將可能強力介入中東及俄烏戰爭,各大投資機構認為油價將持穩,而做為避險資產的黃金,則調升其展望。

值得關注的是,2023年最被看壞的資產「加密貨幣」,2024年僅有10%的機構認為該減碼、看壞度的排名降至第五。2024年11月21日,傳出川普積極研究增設數位資產部門,推升比特幣上漲,逼近每枚10萬美元的新天價。

另一方面,債券在本次調查中同時獲選「加碼」與「減碼」的前兩大順位,顯然市場看法分歧。

合庫投顧董事長兼任總經理暨金控首席經濟學家徐千婷分析,川普若提高關稅、減稅及其他擴大財政赤字政策,均可能影響物價、提高通膨及聯準會(Fed)降息步調,導致債券殖利率走高(價格跌)或需求降低,債券表現恐較遜色。

而美債及美元普遍被當作避險資產。為此,徐千婷提醒,債券投資人應該對川普、聯準會及國際地緣政治風險密切關注,或是以時間換取空間,領息先於賺價差。

統一投信總經理董永寬認為,股債宜長期均衡配置,債券來到新一輪的進場點,正處於低檔,下跌空間有限;股票則看好企業基本面,尤其有AI題材助力,但亦要留意過高本益比。

整體而言,有31.7%受訪機構指出,2025年最適當的資產配置藍圖為「多元資產配置,追求效益、抗波動」。

另,本次受訪60家機構中,有設置投資部門者,亦針對台股進一步填答。

統整影響台股走勢的前五大變數為:美國選後政治動盪造成經濟數據不如預期(56.7%)、全球整體經濟復甦緩慢(53.3%)、全球央行貨幣政策走勢(35%)、熱門概念股退燒(28.3%)以及兩岸矛盾升溫(25%)。

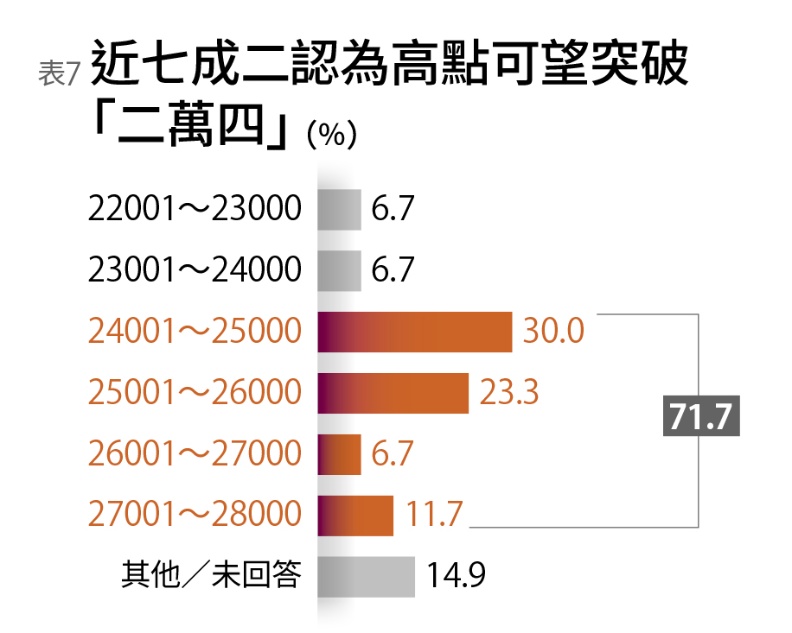

回顧2024年台股,自1月底突破萬八後,截至11月下旬,台股大盤已來到2萬2000多點,期間最高點出現在7月10日,一度站上2萬4390點。

台股可望再攻頂,但波幅震盪大

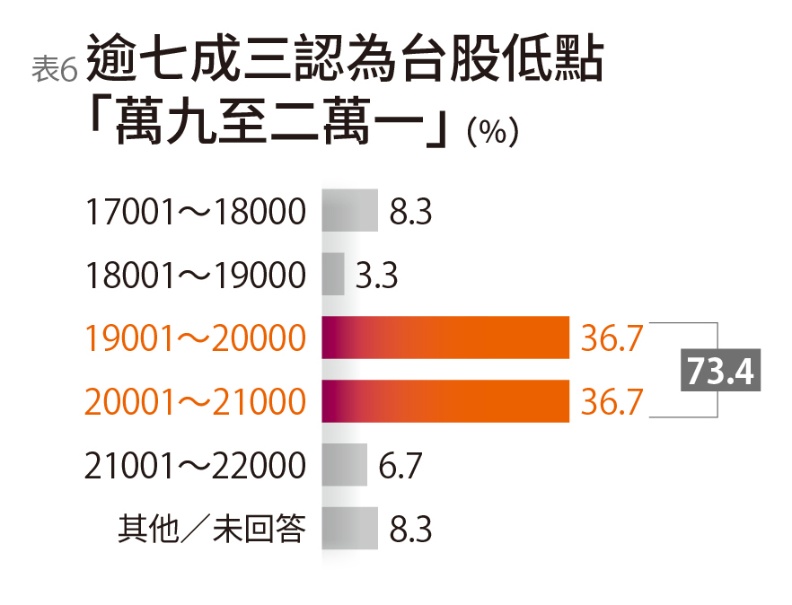

本次受調機構預測的2025台股高點,過半數認為有機會再向上挑戰,高點在2萬4至2萬6之間;但亦有48.3%認為,最低點會跌破兩萬。

台股預測平均低點為1萬9813點,平均高點則在 2萬5661點,相差5000、6000點,顯然2025年震盪波幅相當大,投資人要做好心理準備。

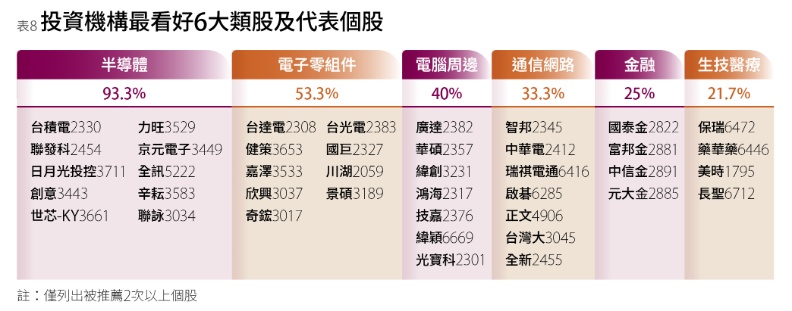

而半導體(93.3%)、電子零組件(53.3%)及電腦周邊(40%),為受調機構2025年最看好的前三大產業;相對的,塑膠(41.7%)、水泥(38.3%)、營建(30%),則為較不被看好的前三大產業,其和景氣循環高度連動。

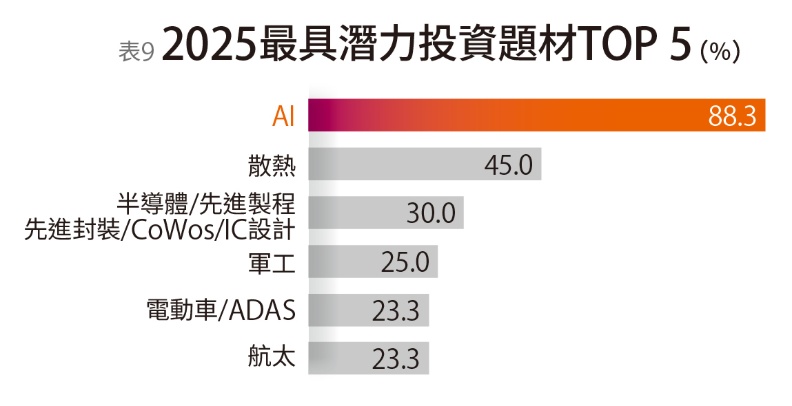

展望2025年,有88.3%的受調機構建議布局AI概念股,其次為散熱概念股(45%)及半導體相關概念股(30%)。

不分產業別,在逾千家上市公司中,台積電發揮護國神山的壓倒性聲勢,成為長年嚴選個股冠軍,聯發科居次,廣達則列第三。值得注意的是,鴻海排名大躍升擠進第四,台達電排名第五。

包括台積電、聯發科、鴻海及廣達等202的夯股,均與AI、輝達生態系高度連結。其中最受矚目的為鴻海,今年不但股價翻倍,堪稱台股最紅炸子雞,法人圈看好其轉型有成,從傳統的組裝代工廠一躍為AI伺服器領導者。

據了解,2025年,鴻海AI伺服器將貢獻其20~25%的營收;雲端營收比重,則將從2023年的23%提升至2025年的47%。鴻海近日宣布攜手台中榮總及耕莘醫院,運用輝達超級電腦龐大算力推動智慧醫療落地應用,在精準醫療及預防醫學場景上將更下一城。